「贈与税」とは?「相続税」と「贈与税」はどちらが高いの?

目次

Q 私には、妻と2人の子どもがいます。私の財産は、貯金、マイホームの土地・建物です。

自分の死後に、相続財産をめぐって家族が争ったり、相続税が高額になって困らせたくないので、

今のうちから妻や子どもたちに贈与する方法も考えていますが、生前に贈与すると、「贈与税」が課さ

れると聞きました。

そもそも贈与税はどういう場合に発生しますか?また、「相続税」と「贈与税」は、どちらの方が高

くなるのでしょうか?

A 一般的には「相続税」よりも「贈与税」の方が高い傾向にあります。。

しかし、贈与の時期・贈与する財産の種類・届出方法などによって、納税額が変動し、相続税の方が高額になる場合もあるため、単純に「贈与税」と「相続税」を比較してどちらが高いかとは断言できません。

贈与と相続を組み合わせるなどして、状況に合った節税対策をすることをおすすめします。

以下で、詳しく説明します。

贈与税とは?

「贈与税」とは、個人から財産を受け取ったときに、贈与を受けた方に課される税金のことです。

贈与税の課税方式としては、「暦年課税」と「相続時精算課税」の2種類の方式があります。

暦年課税制度

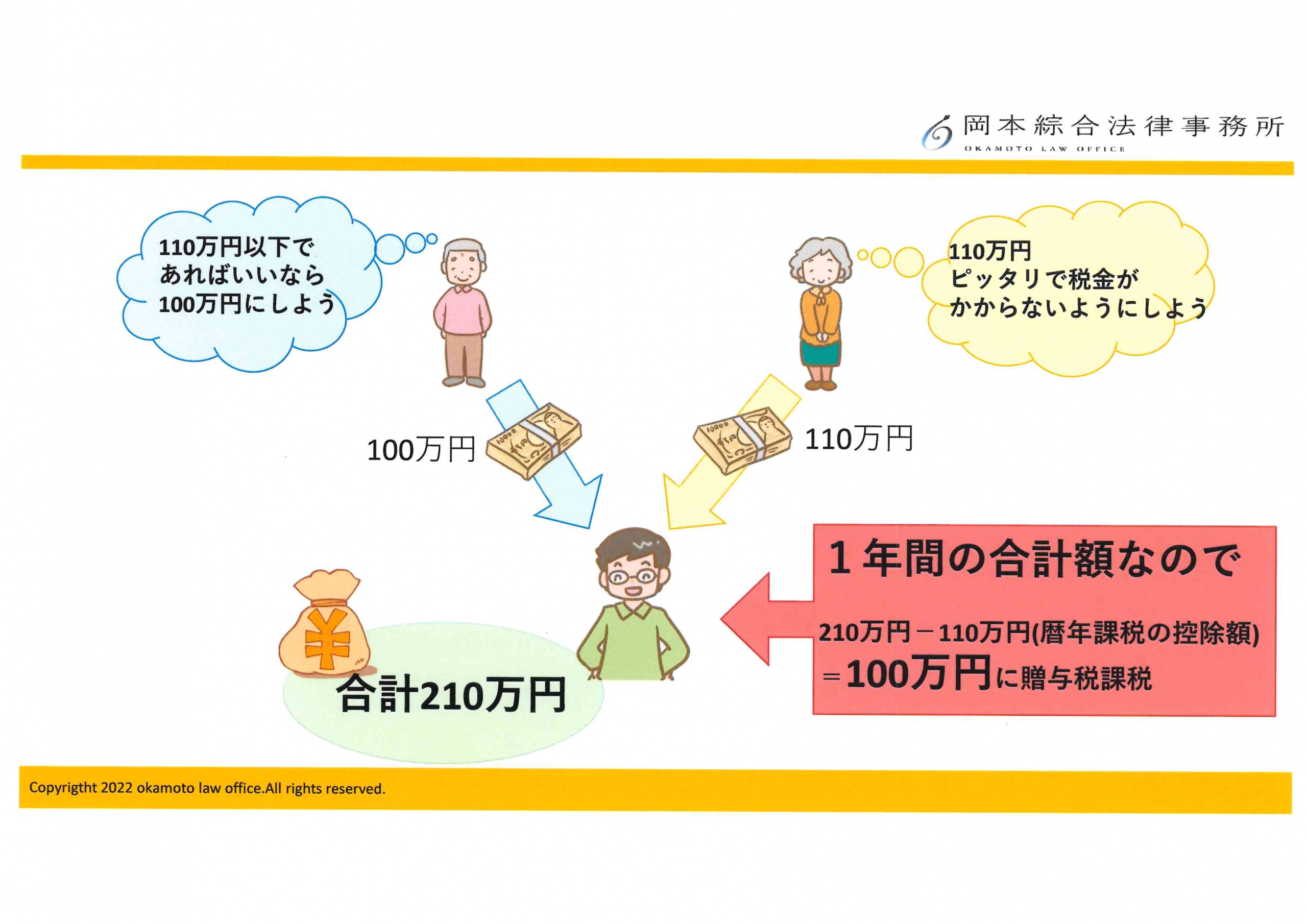

「暦年課税」とは、1月1日~12月31日までの1年間に、1人が受けた贈与の総額が110万円を超えた場合、その超えた額に対して課税する方式のことです。この110万円は「基礎控除」といい、基礎控除額である110万円を超えなければ課税対象となりません。

例えば、父から100万円、母から110万円をそれぞれ贈与された場合には、合計額の210万円から110万円を控除した(差し引いた)額である100万円に贈与税がかかってきます。

~詳しくはこちら~

★ 贈与税の課税方法

相続時精算課税制度

「相続時精算課税」とは、贈与総額から年間110万円を控除した残りの額について(令和6年以降)、届出することで2,500万円までは贈与税が課税されず、2,500万円を超えた部分について、一律20%の贈与税を課税する方式のことです。

~詳しくはこちら~

これだけ聞くと、「相続時精算課税制度」の方が良いと思われるかもしれませんが、「相続時精算課税制度」に基づいて贈与した場合には、相続発生時に、相続財産の額に加算され、相続税を課税することによって精算する制度ですので、全く課税されないというわけではありません。

そのため、贈与の時期によっては「暦年課税」の方が、節税効果が大きい場合もあります。

また、「相続時精算課税制度」の届出をすると、「暦年課税制度」には戻せませんし、贈与税の特例を受けることはできませんので、ご注意ください。

贈与税の特例について

まず、子や孫に対する贈与の場合、贈与の目的に応じた贈与税の特例が認められています。

教育資金の一括贈与

教育資金非課税申告書の提出により、1,500万円までの贈与税を控除することができます。

結婚・子育て資金の一括贈与

結婚・子育て資金非課税申告書の提出などにより、1,000万円までの贈与税を控除することができます。

子や孫の住宅の新築・取得・増改築の贈与

申告書などの提出により、最大1,000万円までの贈与税を控除することができます(2024年2月現在)。

配偶者に対する贈与についても、特例が存在します。

配偶者控除(おしどり贈与)

婚姻期間が20年以上の夫婦で、居住用不動産または居住用不動産を取得するための資金の贈与が行われた場合、最大2,000万円までの贈与税を控除することができます。

~関連記事~

他にも・・・

特定障がい者に対する生活費の贈与

一定の要件を満たしている場合に、最大6,000万円までの贈与税を控除することができます。

相続税とは?

「相続税」とは、遺産を相続した際に、受け取った財産に対して課税される税金のことです。

相続税の基礎控除額は、3000万円+(600万円×法定相続人の人数)です。

相続税の納付は、申告書の提出期限内(相続の開始があったことを知った日(被相続人が死亡したことを知った日)の翌日から10か月以内)に金銭一括納付の方法で行うことが原則です。

また、相続税には、配偶者控除・小規模宅地等の特例・未成年者控除・障がい者控除などがあります。

~詳しくはこちら~

★ 相続税対策Q&A

「贈与税」と「相続税」は、どちらが高くなるの?

まず初めに、「基礎控除額」については、

贈与税:年間110万円

相続税:3000万円+(600万円×法定相続人)

になるので、相続税の方が、基礎控除額が大きい(=贈与税の方が高くなる)ことが分かります。

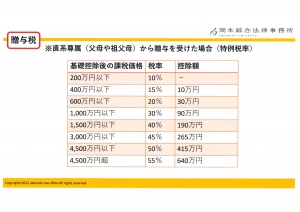

「基礎控除額」を超えた額に対して、課税されるそれぞれの税率については、以下のとおりです。

出展 国税庁ホームページ

このように、単純に税率を比較した場合でも、贈与税の方が高くなります。

したがって、「贈与税」「相続税」の基礎控除額・税率を比較すると、贈与税の方が、課税負担が大きいことが分かります。

よって、特例等を考慮することなく計算した場合には、一般的には、贈与税の方が相続税より高いといえます。

(例)財産6000万円を、子ども2人に贈与/相続させる場合の税額

【贈与】

3000万円(1人が受領する財産)―110万円(基礎控除額)=2890万円

2890万円×45%(贈与税の税率)-265万円(特例控除額)

=1035万5000円(1人当たり)

2人で合計2071万円の贈与税が課税されます。

【相続】

6000万円(相続財産全額)-(3000万円+600万円×2人)(基礎控除額)

=1800万円

1800万円÷2(相続人の数)=900万円

900万円×10%(相続税の税率)

=90万円(1人当たり)

2人で合計180万円の贈与税が課税されます。

贈与と相続を組み合わせる方法

贈与税の基礎控除は、年間110万円ですので、毎年110万円ずつ贈与することで、贈与税を支払うことなく、自身の財産を配偶者や子どもに移すことも可能です。

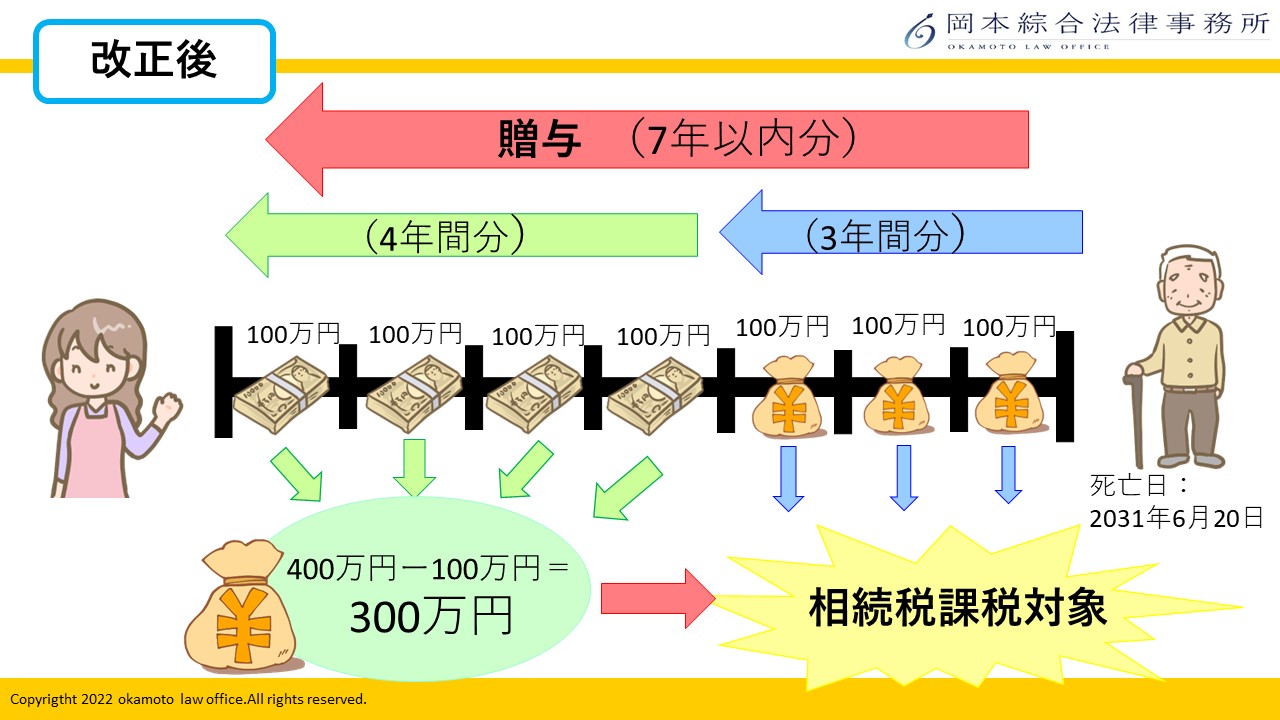

しかし、年間110万円の贈与であっても相続開始前7年間の贈与は相続財産の額に加算されるため、相続開始前7年以内にした贈与額については、贈与税は課税されなくても相続税の対象になります。

そこで、節税効果が一番大きい方法は、生前のうちから家族に対して、贈与税の基礎控除額である1人あたり年間110万円までの贈与を行い、相続開始の7年前までに自分の財産を減らしておくことです。

あるいは、「相続時精算課税制度」を利用して、毎年、基礎控除の範囲内での贈与をすることです。

もっとも、この方法は、贈与する財産が、現金・預貯金の場合であって、マイホームや株式といった、金銭以外の財産については、年間110万円ずつ贈与することが難しいかもしれません。

また、相続が開始するまでに、相続人に変動が生じる可能性があったり、そもそも、いつ自分が亡くなるかもわからないのに、どこまで財産を減らしておくのかという問題もあります。

さらに、早すぎる生前贈与によって、老後資金が足りなくなるリスクもあります。

そこで、「贈与」か「相続」か考える前に、まずは自分に今どのような財産があるのか確認し、贈与の特例を使うべきか?基礎控除の範囲内に収まるのか?贈与しても老後の生活に支障はないか?など、見極めることが大切です。

まとめ

これまでに説明した内容によって、

【一般的には、「相続税」より「贈与税」の方が高い傾向にあるが、贈与の時期・財産の種類・特例の届出方法などによって、納税額が変動するため、一概に贈与税の方が高いとは言えない。】

ということがお分かりいただけたと思います。

贈与と相続の、どちらが節税になるのかを単純に考えるのではなく、「贈与と相続の組み合わせ」「特例を活用する」など、ご自身の財産に合わせた方法で、税負担を減らす方がよいでしょう。

このように、ご自身の財産を承継するには、節税対策の面からも、専門的な判断が不可欠です。少しでも不安がある方は、専門家に相談してみることをおすすめします。

当事務所は、弁護士歴26年以上の弁護士が在籍しており、多くの相続に関するご相談を受けてきました。机上の法律知識だけでは得られない、多数の相談や解決実績に裏付けられた実践的なノウハウを蓄積しております。

こういった経験から、生前贈与や相続税対策だけではなく、相続全般について、皆様に最適なサポートを提供いたします。お悩みの方は是非一度、当事務所にご相談ください。

弁護士による相続・生前対策の相談実施中!

岡本綜合法律事務所では、初回相談は無料となっております。

「遺産分割でトラブルになってしまった」

「不安なので相続手続きをおまかせしたい」

「子どもを困らせないために相続対策をしたい」

「相続税対策として、生前贈与を考えている」

「認知症対策に家族信託を組みたい」

などのニーズに、弁護士歴25年の豊富な実績と、税理士及び家族信託専門士を保有している弁護士がお応えいたします。

お気軽にご相談ください。

LINEでも相談予約いただけます!

当事務所の特徴

1、天神地下街「西1」出口徒歩1分の好アクセス

2、税理士・相続診断士・宅地建物取引士(宅建士)の資格所持でワンストップサービス

3、相続相談実績300件以上

4、弁護士歴25年の確かな実績

5、初回相談は無料

遺産相続のメニュー

相続対策のメニュー

- 遺産分割調停を行いたいです。流れを教えてください。

- 遺言書があっても遺留分を請求できますか?

- 父は再婚し、後妻がいます。父が亡くなった場合、後妻にも相続する権利はありますか?

- 連絡がつかない相続人がいます。 無視して遺産分割協議を進めることはできますか?

- 自宅を売却せずに、共有名義で相続する場合のメリット・デメリット

- 亡くなった父の後妻にも遺産を渡さなければなりませんか?相続分はどうなりますか?

- 前妻と後妻、それぞれに子どもがいる場合の相続のポイント

- 遺産相続権は長男・長女だけに認められた権利ですか?

- 遺言書によって、妻に「全財産」を相続させることはできますか?

- 子どもたちは仲が良いので、相続で揉めることはないですか?~遺産相続の際に兄弟が揉めるケース・原因~