暦年贈与とは?相続税をかけずに贈与する方法について

目次

Q 毎年110万円以下の贈与を行うことが、相続税対策になると聞いたのですが、本当でしょうか。また、その際に注意すべき点について教えてください。

A 毎年110万円以下の贈与を行うことが、相続税対策になるのは暦年贈与制度を用いているからです。以下では、暦年贈与制度についてと、暦年贈与制度を相続税対策に用いる際の注意点について解説します。

暦年贈与とは

暦年贈与とは、1月1日から12月31日までの1年間の贈与額が、贈与税の基礎控除枠110万円以下の場合に、贈与税がかからない仕組みを用いた贈与方法のこといいます。

110万円を超える時には、その超えた部分に対して贈与税が課されることとなります。これらの生前贈与が成立した場合、その時点ですでに所有権は、財産を受取った人(受贈者)へ移っていると考えられるため、将来、財産を与えた人(贈与者)が亡くなった場合でも、原則として贈与者の相続財産には含まれません。相続税の計算のもとになる相続財産を減らすことで、相続の際にかかる相続税を減らすことができます。

生前贈与加算に注意

生前贈与加算とは

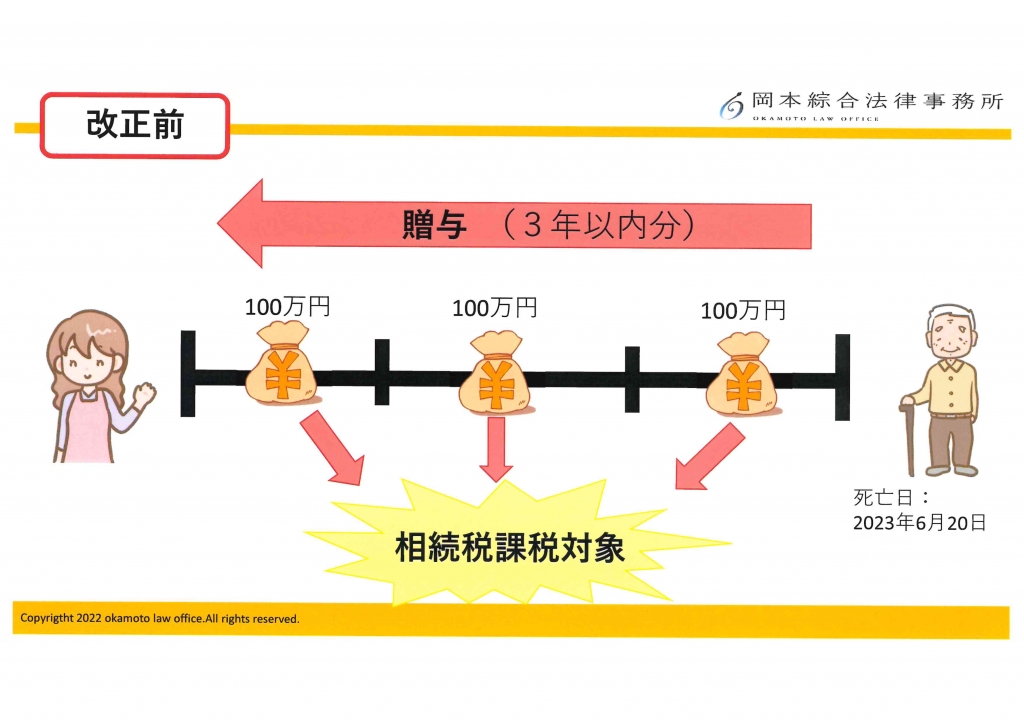

暦年贈与を行う際は、生前贈与加算に注意する必要があります。生前贈与加算とは、贈与を受けた日から3年以内に、財産を与えた人(贈与者)が死亡した場合、その生前贈与を受けた財産の価額を、相続財産に加算し、相続税の課税対象とすることをいいます。この場合贈与した価額が110万円以下の基礎控除の枠内であっても相続税の課税対象になります。

たとえば、贈与者が2023年6月20日に死亡した場合、その3年前である2020年6月20日から死亡日までの間に行われた贈与が生前贈与加算の対象となります。つまり、相続税対策として生前贈与を実施しても、贈与を受けた日から3年以内に贈与者が死亡した場合には、節税対策は功を奏さないということです。

なお、贈与する際に支払った贈与税については、相続税から控除されることになります。

課税ルールの見直し

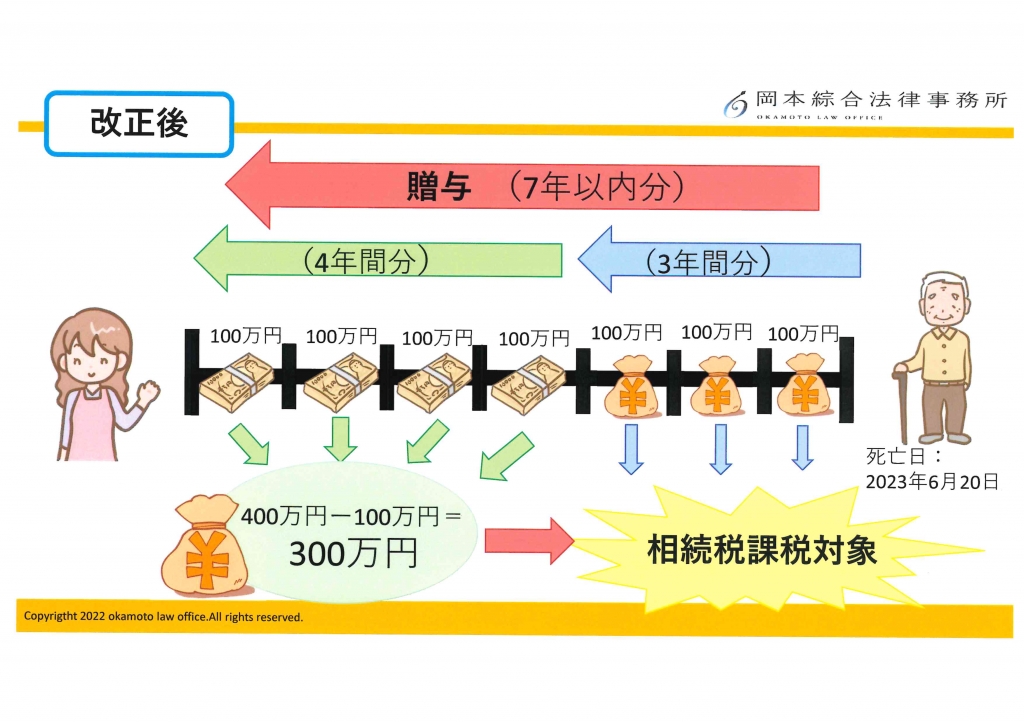

現在は、生前贈与加算の対象は亡くなる前の3年間の贈与ということになりますが、課税ルールの大きな見直しがあり、生前贈与加算の対象期間が死亡日前3年から7年に延長されることになりました。亡くなる前の7年以内のうち、死亡日前の3年以内の贈与については、従前と同じく贈与額の全額が相続税の課税対象になります。しかし、3年超7年以内に贈与した財産については、贈与した財産の価額の合計額から、100万円を控除した残高を相続財産に加算して計算することになります。

この課税ルールの変更は、2024年1月1日から適用され、これにより、暦年贈与を用いた相続税対策が難しくなりました。

相続財産に加算する時の金額について

生前贈与加算によって相続財産に加算すべき金額は、相続時の時価ではなく、贈与時の時価であることから、不動産などの時価の変動があるものの贈与については、注意が必要となります。

生前贈与加算の対象となる贈与について

死亡直前の贈与でも、そのすべてが生前贈与加算の対象となるわけではありません。生前贈与加算の対象となるのは、

①相続や遺贈により財産を取得した人

②みなし相続財産の受取人

③相続時精算課税制度の適用者 です。それぞれについて、以下で説明します。

~相続や遺贈により財産を取得した人~

生前贈与加算の対象者は、相続や遺贈により財産を取得した人です。死亡前の3年(改正後は7年前)のうちに生前贈与を受けていた場合でも、相続放棄等の事情により、相続や受贈として財産を取得していなければ、生前贈与加算の対象者ではありません。なお、相続人であっても財産を相続しなければ、生前贈与加算の対象外となります。

~みなし相続財産の受取人~

相続税の算定において、生命保険金は相続財産とみなされます。そのため、生命保険金の受取人は生前贈与加算の対象者となります。

たとえば、孫を生命保険金の受取人と指定していたのを忘れて「孫は相続人ではないので、生前贈与加算の対象者ではない」と思い込み、孫に生前贈与をする方がいらっしゃいます。しかしこの場合、孫は生前贈与加算の対象者となります。したがいまして、誰に生前贈与をするのかを決定する際には、生命保険金の受取人が誰であるのかという点を確認することも必要です。

~相続時精算課税制度の適用者~

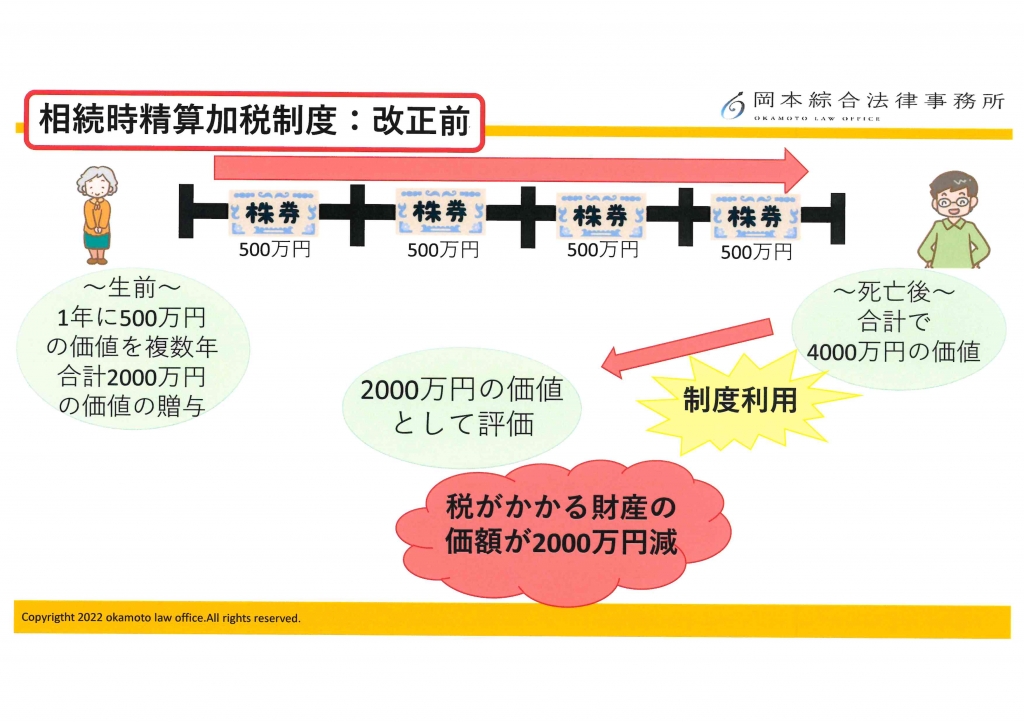

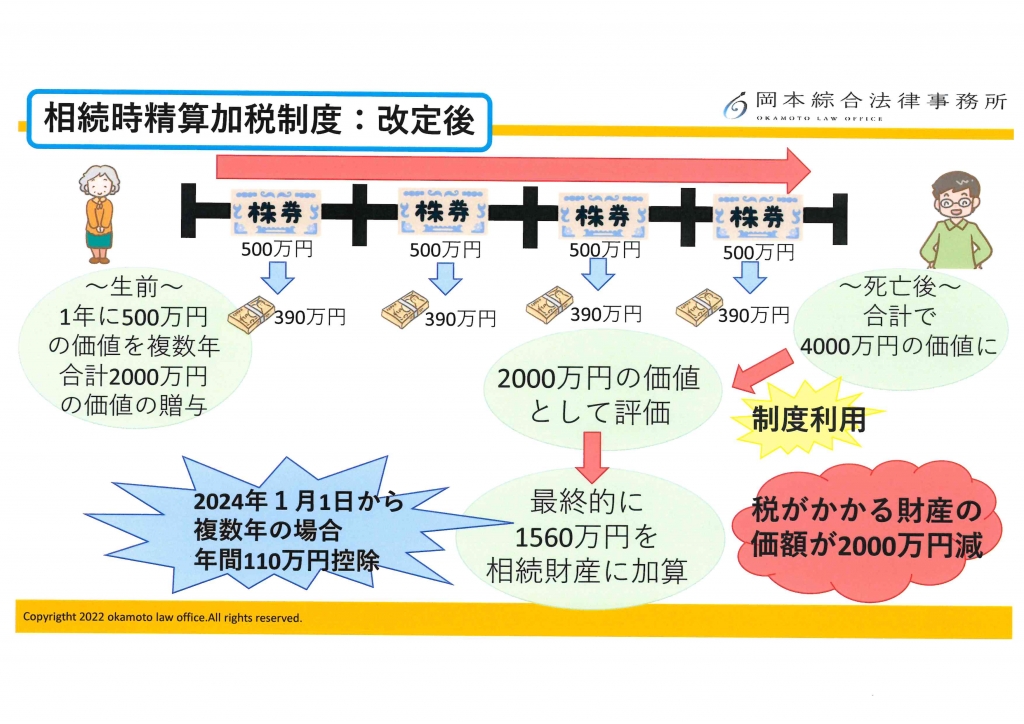

相続時精算課税制度は、贈与時60歳以上の父母または祖父母から、贈与時20歳以上の推定相続人である子(実子及び養子)、孫への贈与について、累計で2500万円まで贈与税が非課税となる制度です。累計2500万円を超えた場合でも、超えた部分について一律20%の贈与税を納付すれば足りるとする制度です。この制度の適用を受けて贈与した財産については、相続発生時に、必ず全ての贈与財産の価額を相続財産に加算しなければなりません。ただし、2024年1月1日以降、相続時精算課税制度を選択した場合、相続税の加算対象となる相続財産に対して、別途年間110万円の基礎控除があります。しかも、この110万円の基礎控除については相続時の相続財産に加算もしませんので、相続税も課税されません。

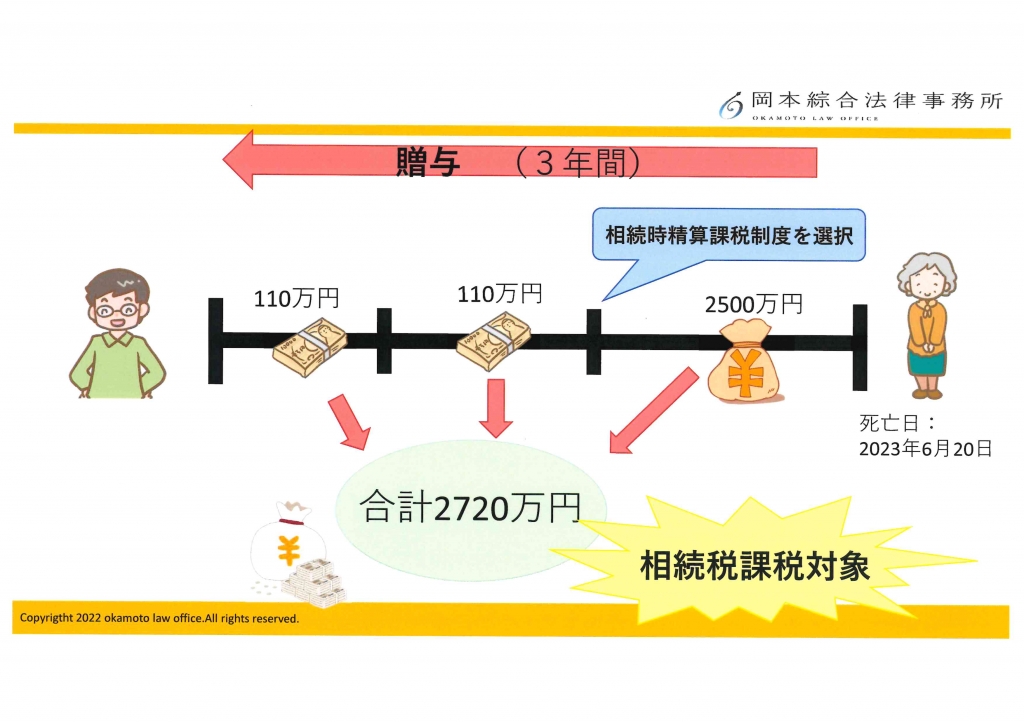

なお、相続時精算課税制度により贈与を受けた人でも、相続時精算課税制度適用前の暦年贈与が、死亡日前3年以内の贈与であれば、その分の贈与は生前贈与加算の対象となります。たとえば、暦年贈与によって死亡する3年前と2年前に110万円ずつの贈与を受け、その後、相続開始の1年前に相続時精算課税によって2500万円の贈与を受けるような場合には2720万円が相続財産に加算されます。

生前贈与加算の加算の対象とならない贈与税の特例制度について

死亡日前3年以内(改正後は7年以内)の贈与であっても、贈与税の配偶者控除、結婚・子育て資金の一括贈与、教育資金の一括贈与、住宅取得等資金の贈与の、いずれかの贈与税の特例制度を適用した部分については、生前贈与加算の対象とはなりません。

★贈与税の配偶者控除★

贈与税の配偶者控除とは、婚姻期間が20年以上の夫婦の間で、居住用不動産やその不動産を取

得するための資金を贈与した場合に、最大で2,000万円が非課税となる制度です。

★結婚・子育て資金の一括贈与★

結婚・子育て資金の一括贈与とは、父母や祖父母などの直系尊属から、18歳以上50歳未満の子・孫に対し、金融機関等との一定の契約に基づいて、結婚や子育て資金として一括贈与を行った場合に、最大1,000万円が非課税となる制度です。結婚・子育て資金の一括贈与の制度については、2025年3月末までの制度となっています。

★教育資金の一括贈与★

教育資金の一括贈与とは、父母や祖父母などの直系尊属から、30歳未満の子や孫に対し、金融機関等との一定の契約に基づいて、教育資金として一括贈与を行った場合に、最大1,500万円が非課税となる制度です。教育資金の一括贈与の制度については、2026年3月末までの制度となっています。

★住宅取得等資金の贈与★

住宅取得等資金の贈与とは、省エネや耐震基準など、一定の要件を満たす居住用不動産を取得するために、父母や祖父母などの直系尊属から、購入資金の贈与を受けた場合に、最大で1,000万円が非課税となる制度です。住宅取得等資金の贈与の制度は、2023年12月末までです。

まとめ

課税ルールの変更により、今後は高齢者になってからの暦年贈与による相続税対策は難しくなります。生前贈与加算のリスクを回避するためには、若いうちからコツコツと贈与を行うことが必要となります。

相続税対策について関心がある方は、是非専門家にご相談ください。また、相続税対策だけでなく、相続人が自分の相続財産をめぐって争う事態が生じることがないように、遺言書の作成も検討してみてはいかがでしょうか。

弊事務所の弁護士は、弁護士歴20年以上の経験の上、税理士とのネットワークをもとに、様々な相続に関するご相談に対応してまいりました。

こういった経験から、相続全般について、また法的観点のみならず税務面も踏まえて、皆様に最適なサポートを提供いたしますので、お悩みの方は是非一度、弊事務所にご相談ください。

弁護士による相続・生前対策の相談実施中!

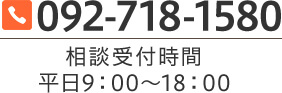

岡本綜合法律事務所では、初回相談は無料となっております。

「遺産分割でトラブルになってしまった」

「不安なので相続手続きをおまかせしたい」

「子どもを困らせないために相続対策をしたい」

「相続税対策として、生前贈与を考えている」

「認知症対策に家族信託を組みたい」

などのニーズに、弁護士歴25年の豊富な実績と、税理士及び家族信託専門士を保有している弁護士がお応えいたします。

お気軽にご相談ください。

LINEでも相談予約いただけます!

当事務所の特徴

1、天神地下街「西1」出口徒歩1分の好アクセス

2、税理士・相続診断士・宅地建物取引士(宅建士)の資格所持でワンストップサービス

3、相続相談実績300件以上

4、弁護士歴25年の確かな実績

5、初回相談は無料

遺産相続のメニュー

相続対策のメニュー

- 子どもがいない夫婦が、遺産を兄弟に渡したくない場合どうすればよいでしょうか?

- 遺産分割調停を行いたいです。流れを教えてください。

- 遺言書があっても遺留分を請求できますか?

- 父は再婚し、後妻がいます。父が亡くなった場合、後妻にも相続する権利はありますか?

- 連絡がつかない相続人がいます。 無視して遺産分割協議を進めることはできますか?

- 自宅を売却せずに、共有名義で相続する場合のメリット・デメリット

- 亡くなった父の後妻にも遺産を渡さなければなりませんか?相続分はどうなりますか?

- 前妻と後妻、それぞれに子どもがいる場合の相続のポイント

- 遺産相続権は長男・長女だけに認められた権利ですか?

- 遺言書によって、妻に「全財産」を相続させることはできますか?