贈与税がかかるのはいくらから?

目次

Q 相続税が心配なので、生前に贈与を行うことで相続財産を減らして、相続税の負担を減らすことを考えています。しかし、贈与を行うことで贈与税が発生してしまうと、税金の負担を減らしたいという目的が達成できません。いくら贈与すれば、贈与税が課税されるのでしょうか?

A 贈与税には非課税枠があり、それを上手に活用することで贈与税が課税されなかったり、贈与税の負担を減らすことができます。また、さまざまな特例もあります。今回は、贈与税の負担を軽減する方法等を解説します。

贈与税の課税対象となる財産について

贈与税の課税対象には、「本来の贈与財産」と「みなし贈与財産」があります。

「本来の贈与財産」とは、実際の贈与によって取得した、現金・預金・有価証券などをいいます。 また、「みなし贈与財産」とは、贈与によって取得した財産ではないが、実質的には贈与と同様の性質を持つ財産をいいます。具体的には、生命保険金、低額での譲渡などがあります。

扶養義務者から扶養家族へ、通常必要とみなされる額の生活費・教育費の贈与や、一般的に認められる額の祝金・香典・見舞金・贈答などは贈与税の課税の対象にはなりません。

贈与税の課税方法

贈与税の課税方法としては「暦年課税」という方式と「相続時精算課税」という方式があります。 「暦年課税」と「相続時精算課税」は併用できないため、いずれかを選択する必要があります。

そして、それぞれに異なる非課税枠が設定されていますので、どちらの方式を用いるかにより「贈与税はいくらからかかるか?」に対する答えも異なってきます。以下でご説明します。

「暦年課税」を選択した場合

「暦年課税」は贈与税の原則的な課税方式となります。「暦年課税」は、1月1日から12月31日までの1年間で、贈与を受けた額(受贈額) が基礎控除の範囲である110万円以下の場合、この贈与は課税の対象とならず、贈与税の申告の必要もありません。しかし、この110万円の基礎控除は、贈与を受けた合計額に対してのものですので、ご注意ください。

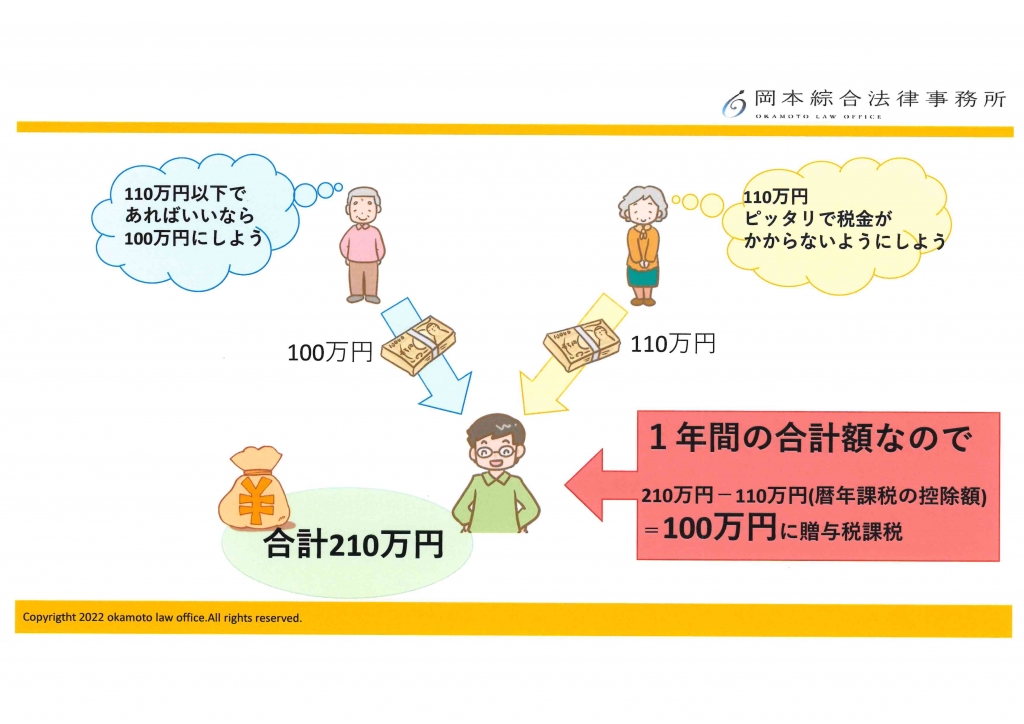

たとえば、父親から100万円、母親から110万円をそれぞれ贈与された場合には、合計額の210万円から110万円を控除した(差し引いた)額である100万円に贈与税がかかってきます。

1年間に贈与を受けた額が110万円以下であった場合でも、毎年一定の額を一定の時期に受け取ることにしていると、「定期贈与」とみなされる可能性があります。「定期贈与」とは、一定期間に一定額を贈与することです。

1年間に贈与を受けた額が110万円以下であった場合でも、毎年一定の額を一定の時期に受け取ることにしていると、「定期贈与」とみなされる可能性があります。「定期贈与」とは、一定期間に一定額を贈与することです。

この場合、贈与する予定の合計額について、「一定期間に贈与する」という契約が、贈与開始時に既に成立したものとして、110万円以下であっても合計額に贈与税を課せられることがありますので、注意が必要です。

1年間に受けた贈与の額が110万円を超える場合の課税方法

「暦年課税」の場合は「特例税率」と「一般税率」の2種類の税率があり、贈与者が誰かということや贈与された額によって税率や控除額が変わってきます。

~「特例税率」について~

「特例税率」とは「直系尊属からの贈与」に対して適用される税率です。

たとえば、両親や祖父母が、子どもや孫に贈与するケースが該当します。この場合、贈与を受けた年の1月1日時点で、贈与された子ども・孫が20歳以上である必要があります(未成年の場合は、一般税率が適用されます。)。

「特例税率」

| 基礎控除後の課税価格 | 税率 | 控除額 |

| 200万円以下 | 10% | 0円 |

| 200万円超400万円以下 | 15% | 10万円 |

| 400万円超600万円以下 | 20% | 30万円 |

| 600万円超1000万円以下 | 30% | 90万円 |

| 1000万円超1500万円以下 | 40% | 190万円 |

| 1500万円超3000万円以下 | 45% | 265万円 |

| 3000万円超4500万円以下 | 50% | 415万円 |

| 4500万円超 | 55% | 640万円 |

~「一般税率」について~

「一般税率」とは、「直系尊属以外からの贈与」に対して適用される税率です。たとえば、配偶者や兄弟姉妹からの贈与がこれに該当します。また、直系尊属からの贈与であっても、子ども・孫が未成年の場合は一般税率を適用することになっています。

「一般税率」

| 基礎控除後の課税価格 | 税率 | 控除額 |

| 200万円以下 | 10% | 0円 |

| 200万円超300万円以下 | 15% | 10万円 |

| 300万円超400万円以下 | 20% | 25万円 |

| 400万円超600万円以下 | 30% | 65万円 |

| 600万円超1000万円以下 | 40% | 125万円 |

| 1000万円超1500万円以下 | 45% | 175万円 |

| 1500万円超3000万円以下 | 50% | 250万円 |

| 3000万円超 | 55% | 400万円 |

「相続時精算課税制度」を選択した場合

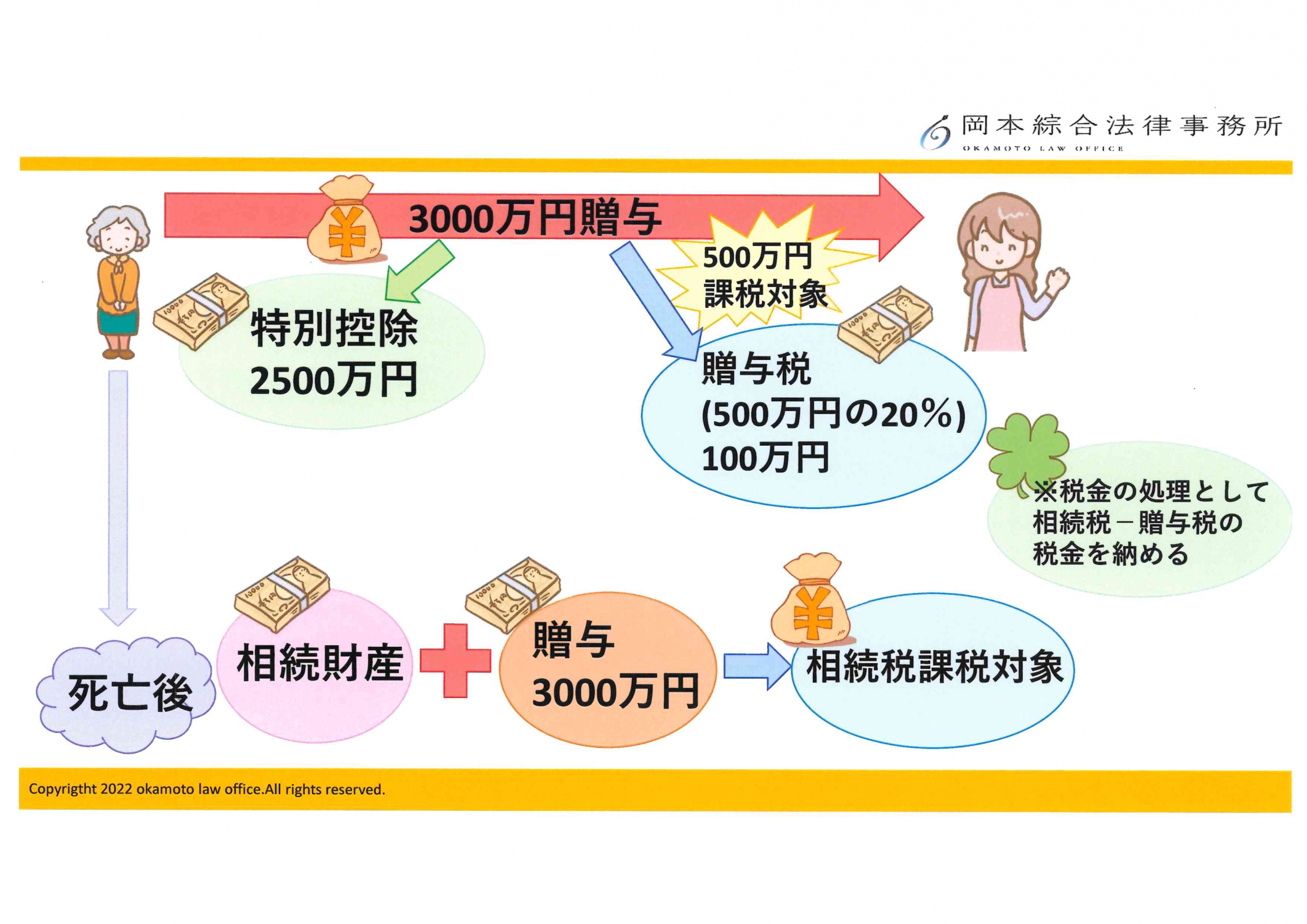

「相続時精算課税制度」とは、贈与時60歳以上の父母または祖父母から、贈与時20歳以上の推定相続人である子(実子及び養子)、孫への贈与について、累計で2500万円まで贈与税が非課税となる制度です。また、累計2500万円を超えた場合でも、超えた部分について一律20%の贈与税を納付すれば足りるとする制度です。ただし、贈与者が死亡したときには、相続時精算課税制度の適用を受けて贈与された財産を、相続等により取得する財産に加算して、相続税の課税対象となる財産の価額を算出しますので、必ずしも節税になるとはいえませんので、留意が必要です。

★2022年12月16日に発表された「令和5年度 税制改正大綱」によって、相続時精算課税制度を選択した場合にも、特別控除額2,500万円とは別に、毎年の贈与額について基礎控除110万円が創設されました。適用時期は、令和6年(2024年)1月1日以降となります。★

詳しくは「暦年贈与とは?相続税をかけずに贈与する方法について」をご覧ください。

(例)3,000万円の贈与を受けた場合、特別控除額である2,500万円を差し引いた500万円が課税対象となり、贈与税はその20%の100万円となります。その後、贈与者が死亡した場合、相続等で取得する財産に、贈与額である前記3,000万円を加算した金額をもとに相続税を算出することになります。

なお、「相続時精算課税制度」を選択すると、その贈与者から受ける贈与については、それ以降すべてに同制度が適用され、「暦年課税」へ戻すことはできません。

贈与税が非課税や減額となる特例を紹介

「暦年課税」や「相続時精算課税」のように、贈与税には「非課税枠」が設けられており、その範囲内の贈与なら贈与税は課税されません。

こうした非課税枠を設定した特例は、他にもいくつかあります。以下で詳細について解説していきます。

贈与税の配偶者控除

通称「おしどり贈与」と呼ばれる制度で、婚姻期間が20年以上の夫婦(事実婚の場合を除く)であれば、居住用の不動産、あるいはその購入のための資金の贈与について、2,000万円まで非課税になります。「暦年課税」との併用もできるため、最大で2,110万円までを非課税とすることが可能です。

贈与を受けた配偶者は、翌年3月15日までは該当する不動産で暮らす必要があります。また、過去に同一の配偶者からの贈与があった場合に、この特例を受けていないことも要件になります。

なお、この特例を使う際は、非課税枠の適用をすることで、贈与税を支払わなくてもよい場合であっても、申告が必要なためご注意ください。

住宅取得等資金の非課税

マイホームを購入する際、両親や祖父母から資金の援助を受けることが考えられます。その場合に活用したいのが「住宅取得等資金の非課税の特例」です。

令和4年(2022年)1月1日以降に、住宅の取得に関する贈与があった場合、最大1,000万円までが非課税となります。その非課税限度枠は、住宅の性能(耐震性やバリアフリーなど)によって変わってきます。

また、贈与を受ける側は、贈与年の1月1日時点で満20歳以上であり、また、贈与を受けた年の合計所得金額が原則2,000万円以下である必要があります。

なお、住宅取得等資金の非課税の特例は、「暦年課税」または「相続時精算課税」のいずれかと併用ができます。

教育資金の一括贈与

「教育資金の一括贈与」は、教育に関するものに使うために贈与された資金に対する特例です。以下の場合であれば、合計して最大1,500万円の贈与が非課税となります。

学校等に支払う教育費用(入学金や授業料、学用品の購入など)の贈与の場合、1,500万円まで非課税となります。学校以外の教育サービス費用(塾や習い事)の贈与の場合は、500万円までが非課税となります。

対象となるのは30歳未満の子や孫が、両親や祖父母から資金を贈与された場合です。

なお、「教育資金の一括贈与」は、2026年3月31日までとなっています。

この特例を使う場合、受贈者(贈与を受ける側)が金融機関で「教育資金口座」を開設しなければなりません。金融機関を経由して、税務署に「教育資金非課税申告書」を提出することになるので、贈与された資金はこの口座で管理します。必要に応じて引き出せますが、その際には教育費用の領収書を金融機関に提出する必要がありますのでご注意ください。

結婚・子育て資金の一括贈与

「結婚・子育て資金の一括贈与」とは、結婚や子育てに使うために贈与された資金に関して、1,000万円まで非課税になる特例です。

非課税の対象となるのは、両親や祖父母から資金を贈与された方のうち、18歳以上50歳未満の方です。子育て資金は1,000万円までが非課税となりますが、結婚のための資金は300万円までが非課税枠となります。

なお、「結婚・子育て資金の一括贈与」は、「住宅取得等資金の非課税の特例」・「教育資金の一括贈与」との併用が可能です。

「結婚・子育て資金の一括贈与」は、2025年3月31日までとなっています。

この特例を使う場合、受贈者(贈与を受ける側)が金融機関で「結婚・子育て資金口座」を開設しなければなりません。金融機関を経由して、税務署に「結婚・子育て資金非課税申告書」を提出することになるので、贈与された資金はこの口座で管理します。必要に応じて引き出せますが、その際には結婚・子育て費用の領収書を金融機関に提出する必要がありますのでご注意ください。

まとめ

贈与税には非課税枠があり、他にもさまざまな特例もあります。これらを上手に活用することで、贈与税の負担を減らすことができます。

しかし、贈与税の特例については、適用要件に注意すべき点があるため、専門家に相談することをお勧めします。

また、贈与税の負担を減らすことを考えたきっかけとして、相続税対策についても関心がある方も、是非専門家にご相談ください。相続税対策だけでなく、相続人が自分の相続財産をめぐって争う事態が生じることがないように、遺言書の作成も検討してみてはいかがでしょうか。

弊事務所の弁護士は、弁護士歴20年以上の経験の上、税理士とのネットワークをもとに、様々な相続に関するご相談に対応してまいりました。

こういった経験から、相続全般について、また法的観点のみならず税務面も踏まえて、皆様に最適なサポートを提供いたしますので、お悩みの方は是非一度、弊事務所にご相談ください。

弁護士による相続・生前対策の相談実施中!

岡本綜合法律事務所では、初回相談は無料となっております。

「遺産分割でトラブルになってしまった」

「不安なので相続手続きをおまかせしたい」

「子どもを困らせないために相続対策をしたい」

「相続税対策として、生前贈与を考えている」

「認知症対策に家族信託を組みたい」

などのニーズに、弁護士歴25年の豊富な実績と、税理士及び家族信託専門士を保有している弁護士がお応えいたします。

お気軽にご相談ください。

LINEでも相談予約いただけます!

当事務所の特徴

1、天神地下街「西1」出口徒歩1分の好アクセス

2、税理士・相続診断士・宅地建物取引士(宅建士)の資格所持でワンストップサービス

3、相続相談実績300件以上

4、弁護士歴25年の確かな実績

5、初回相談は無料

遺産相続のメニュー

相続対策のメニュー

- 子どもがいない夫婦が、遺産を兄弟に渡したくない場合どうすればよいでしょうか?

- 遺産分割調停を行いたいです。流れを教えてください。

- 遺言書があっても遺留分を請求できますか?

- 父は再婚し、後妻がいます。父が亡くなった場合、後妻にも相続する権利はありますか?

- 連絡がつかない相続人がいます。 無視して遺産分割協議を進めることはできますか?

- 自宅を売却せずに、共有名義で相続する場合のメリット・デメリット

- 亡くなった父の後妻にも遺産を渡さなければなりませんか?相続分はどうなりますか?

- 前妻と後妻、それぞれに子どもがいる場合の相続のポイント

- 遺産相続権は長男・長女だけに認められた権利ですか?

- 遺言書によって、妻に「全財産」を相続させることはできますか?