自宅売却時の譲渡所得税の節税に成功して実質手取額を増やすことができた事例

相談内容

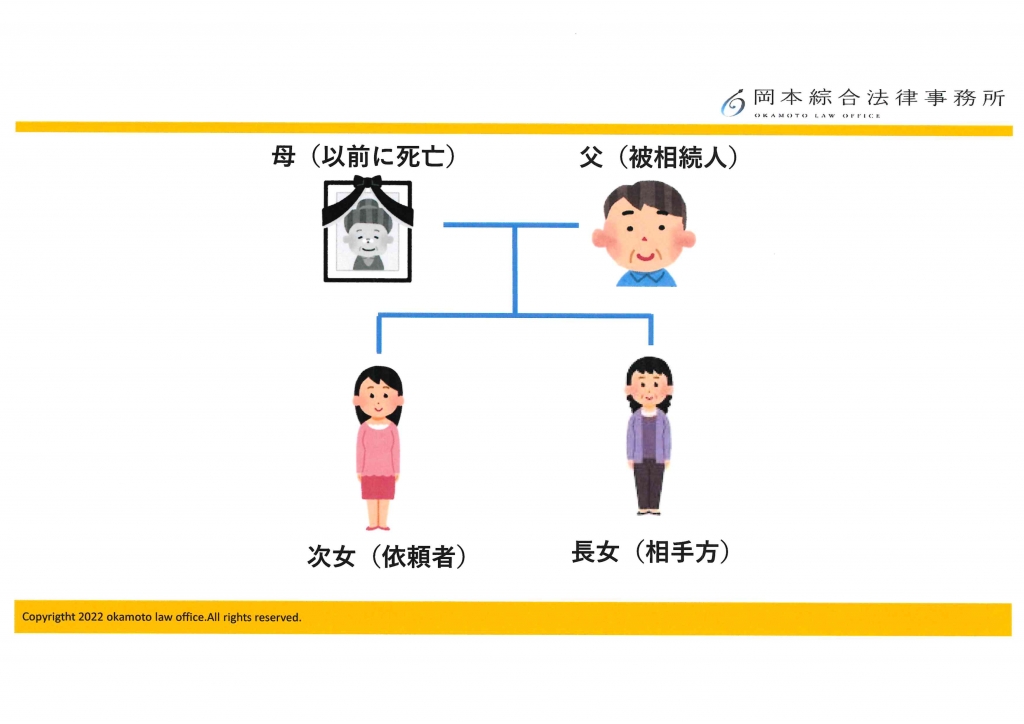

今回、父親が死亡され、母親は父親よりも先に亡くなっていたため、相続人は依頼者とその姉の2人でした。

遺産は、自宅の不動産と預貯金1000万円程度でした。

父親の生前、姉が父親と同居しており、現在も姉が自宅不動産での居住を継続していましたが、姉は宗教にはまって多額の献金をしており、一部父親の預貯金を使い込んでいる疑いもありました。

依頼者としては、早期に解決することを希望しておられたため、父親の生前の使い込みの有無等については追及しないが、死亡時に現に存在している遺産については、きっちり半分にしてもらいたいということでした。当初、姉妹で協議をしておられましたが、自宅に居住し続けたい姉は、のらりくらりと返事をせず、時間だけが経過していったため、弊事務所に御依頼をされました。

※ 色がついている方が関係者の方々です。

弁護士の活動内容

小職は、受任後、直ちに姉に対し、受任通知を発送し、その後、姉の代理人との間で協議を進めました。その間に、姉が父親から贈与を受けていた点について特別受益であることを認めさせるなど、協議は進んでいましたが、財産の全容が明確になり分割方法を協議する段階で、姉からの返答がなくなりました。

姉は自宅での居住の継続を希望する一方で、自宅を相続する場合に支払うべき代償金の準備ができないものと思われました。そうしますと、姉は代償金に充てる金額をどこかで調達するか、自宅を処分するしか方法はありませんが、自宅を処分するという決断ができないことから回答がなくなったものと推測されました。そこで、これ以上は話し合いでは進展しないと判断し、家庭裁判所に遺産分割調停の申し立てを行いました。

結果

遺産分割調停について

推測したとおり、相手方である姉は自宅を処分せざるを得ないことを理解しつつも、その決断ができない状況であることが調停手続の中で明らかになるとともに、自宅を売却せざるを得ないことを理解し、第2回期日には、自宅不動産も処分した上で、預貯金も含めて(また特別受益も考慮した上で)各2分の1の割合で現金を取得することで大枠の合意が成立しました。

しかしながら、相手方である姉は、転居先である賃借物件の選定と引越のために一定期間の猶予がほしいとのことでしたので、調停の期日を数ヶ月後に設定するとともに、その間に姉は移転先を探し、あわせて自宅不動産の売却活動を進めました。その後、相続人らの希望価格で購入し、なおかつ姉が移転する期間を考慮して数ヶ月後の決済・引渡しで良いという購入希望者が見つかり、ほぼ解決の道筋が見えました。

不動産について

しかし、不動産に関して、以下の2つの遺産分割の方法が考えられました。

①相続人2名の共有での相続登記をした上で、相続人2名で不動産を売却する方法

②姉が単独で相続した上で、依頼者に対し、代償金を支払う方法

法的にはどちらを選択しても、最終的な結論に際はありませんが、調停まで手続をした相手方の単独名義にした場合のリスクを考えると、①の方法を選択した方が無難ですが、今回の場合、自宅不動産に居住している姉が、自宅不動産を売却した方が、税務上有利でしたので、②の方法を選択して調停を成立させました。その結果、不動産を単独で相続した姉が、予め決定していた購入希望者に対し、自宅不動産を売却したうえで、その売却代金から、依頼者に代償金を支払って無事に解決しました。

弁護士の所感(コメント)

居住している自宅不動産を処分しないと解決しない場合など、頭では理解していても、明確に不動産を処分する決定をすることは難しく、そのために話し合いが並行線のまま時間だけが経過することがあります。本件では、そのような事情にあることを推測できた段階で、早期に調停申立てすることで、調停申立後早い段階で、事実上、遺産分割の内容について合意できた事案です。

不動産を売却して、利益が発生する場合には、その利益(所得)に対し、譲渡所得税等が課税されることになります。不動産の所有期間が5年を超える長期譲渡所得で、所得の20.315%(所得税15%+復興特別所得税0.315%+住民税5%)の税金負担が発生します。ただし自宅(居住用財産)を譲渡した場合には、3,000万円の特別控除の特例があり、譲渡所得3,000万円までは税金がかかりません。

そのため、仮に不動産全体で、1,000万円の譲渡所得が発生する場合、姉が不動産を相続して売却した場合には、1,000万円から3,000万円を控除しますので、譲渡所得税は発生しないことになります。

ところが、相続人2名で不動産を共有にした上で、売却した場合、依頼者にとって、当該不動産は自宅ではありませんので、姉が取得した1/2相当の部分には特別控除が使えますが、依頼者が取得した1/2相当には特例は適用されず、譲渡所得に対して約100万円の税金が発生することになります。

1,000万円×1/2×20.315%=1,015,750円

このように本件では税務上の負担も考慮して遺産分割の方法を決定し、依頼者の手元に残る金員を最大化できた案件です。

なお、この特別控除の特例は、共有者ごとに使えます。したがって、例えば両親と子が同居している父親名義の不動産があり、父親が死亡した際に、相続によって母親と子の各1/2の共有となった上で、不動産を処分した場合には、3,000万円×2人=6,000万円の特別控除があることになり、自宅を6,000万円で売却しても税金が発生しないことになります。

今回の事例のように不動産が絡み、また売却が想定される場合には、遺産分割の内容についても、税負担を考慮して決定することで、現実に依頼者が受けられる経済的利益も変動することになります。

弁護士による相続・生前対策の相談実施中!

岡本綜合法律事務所では、初回相談は無料となっております。

「遺産分割でトラブルになってしまった」

「不安なので相続手続きをおまかせしたい」

「子どもを困らせないために相続対策をしたい」

「相続税対策として、生前贈与を考えている」

「認知症対策に家族信託を組みたい」

などのニーズに、弁護士歴25年の豊富な実績と、税理士及び家族信託専門士を保有している弁護士がお応えいたします。

お気軽にご相談ください。

LINEでも相談予約いただけます!

当事務所の特徴

1、天神地下街「西1」出口徒歩1分の好アクセス

2、税理士・相続診断士・宅地建物取引士(宅建士)の資格所持でワンストップサービス

3、相続相談実績300件以上

4、弁護士歴25年の確かな実績

5、初回相談は無料

遺産相続のメニュー

相続対策のメニュー

- 相続人間に感情的な対立があったが、弁護士が間に入ることで遺産分割協議を円滑に進めることができた事

- 被相続人名義の不動産が「遺産ではない」として争われた事案

- 相手方と直接連絡を取りたくない事案

- 他の相続人と関わらないために相続放棄を行った事案

- 遠方に住む兄弟姉妹との遺産分割協議ができた事案

- 解決に向けて進展しないため、遺産分割調停を申し立て、当方に有利な内容で調停を成立させることができた事案

- 相続時の財産がなかったものの、生前の多額の資金移動について争った結果、相手への贈与であるという主張が認められて遺留分を請求できた事案

- 遺留分侵害額請求を行って相手方と交渉する際に、陳述書等を提出して、当初の金額よりも高い金額を獲得できた事例

- 評価3億円の事業所を、4億5000万円で売却することに成功した事案

- 【相手方が不合理な主張に固執していたが、分かり易い資料を提供し、粘り強く交渉をすることで遺産分割を成立させた事案】&【不動産について鑑定を実施した事案】

- 相続財産である預貯金から葬儀費用を支出していた上に、相続開始から11か月が経過していたが、相続放棄が認められた事案

- 相続財産に自社の非公開株式がある場合に、実質的利益を基準に協議をして、比較的早期にかつ有利な解決ができた事案

- 自宅売却時の譲渡所得税の節税に成功して実質手取額を増やすことができた事例

- 家族会議で相続人全員の了解を得た上で、相続手続をスムーズに進めた事例

- 遺言,死後事務委任契約によって,「おひとりさま」が将来に対する安心を得られるサポートができた事案

- 遺留分侵害額請求について,裁判になることなく,相手方の請求を減縮して和解ができた事案

- 不動産の処分方法について複数のシミュレーションを提示することで代償金を低額に抑えて有利な解決ができた事案

- 遺産分割協議を拒否されたまま長期間経過していた件について,弁護士に依頼することでスムーズに遺産分割を成立させた事案

- 祖母名義のまま長期間放置されていた不動産について,弁護士に依頼することでスムーズに遺産分割を成立させた事案

- 従前の贈与に配慮した遺言書を作成した事例