生前贈与された不動産は、遺産分割の対象になりますか?

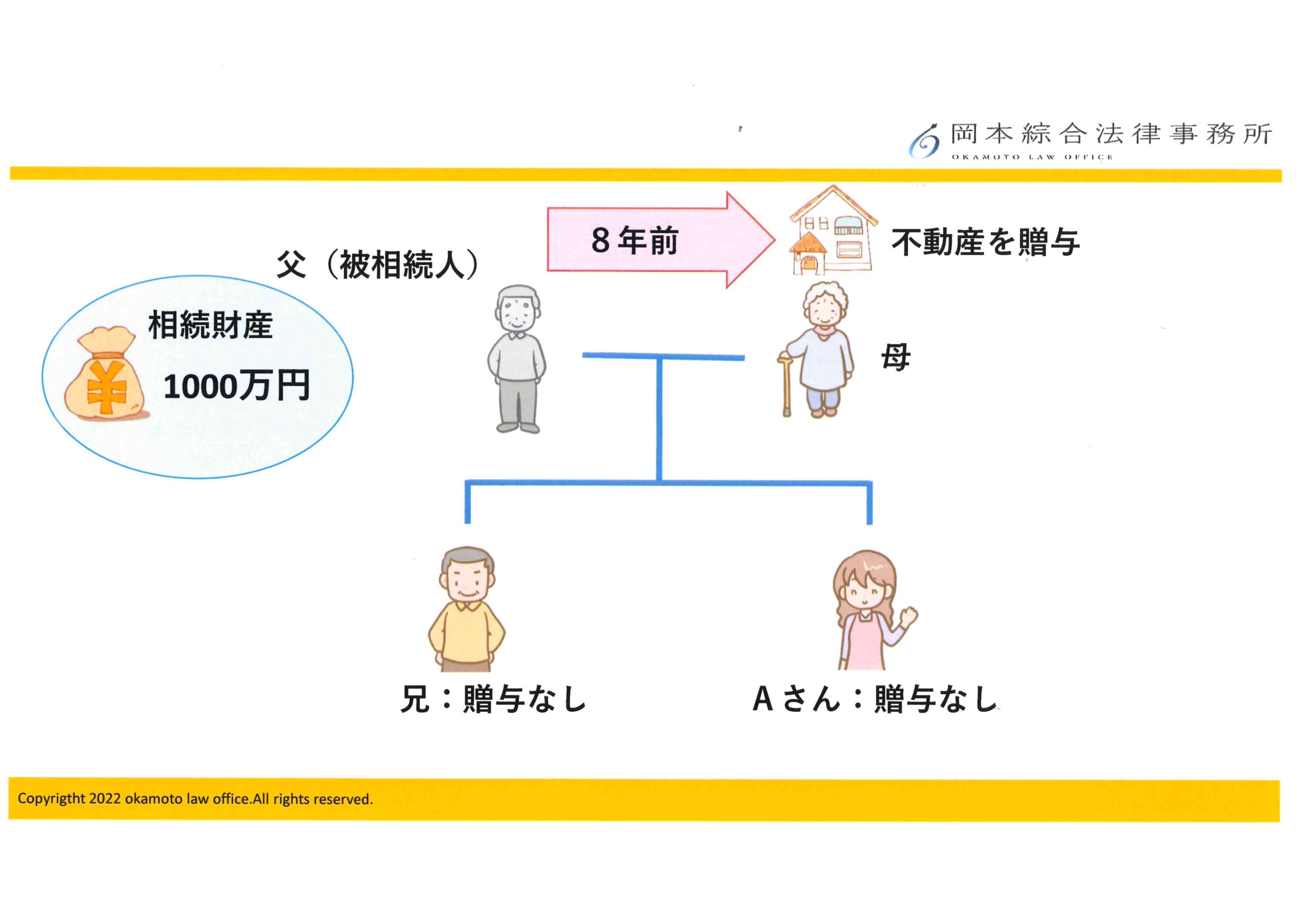

Q 父が先日亡くなりました。父の相続人は、母・兄・私(Aさん)の3人です。

父は、亡くなる8年前に、父名義の不動産(評価額3000万円)を母に贈与していました。

父の相続財産は、預貯金1000万円のみです。母は、不動産を生前に贈与されていますが、私(A

さん)と兄は、父から何も贈与されていません。

父が、亡くなる8年前に母に贈与した不動産は、遺産分割の対象になりますか?

A 不動産は、8年前に母名義になっているため、父の遺産ではありません。したがって、不動産その

ものを、遺産分割の対象とすることはできません。

しかし、被相続人(亡くなった方)が相続人に対して、生前に贈与した不動産については、遺産分割の際に『特別受益』として考慮されることがあります。

『特別受益』の対象となる場合について、以下で解説します。

『特別受益』とは

『特別受益』とは、相続人の中に、被相続人(亡くなった方)から遺贈(※遺言によって、特定の相手に財産を引き継がせることをいいます。)や、多額の生前贈与を受けた方がいる場合、その方が受けた利益のことをいいます。

遺贈や、多額の生前贈与を受けた相続人がいる場合は、その利益を受けた相続人は「遺産の前渡しを受けた」とみなされます。そのため、利益を受けた分を遺産に含めて、相続分を算定することになります(これを「特別受益の持戻し」といいます)。

この制度は、前渡しされた遺産を、遺産に持ち戻して計算する制度であり、親から受けた経済的恩恵の不平等を解消するための制度ではありません。そのため、あくまでも「遺産の前渡し」として交付された恩恵でなければならない点は、注意が必要です。

~関連記事~

★特別受益とは何ですか?その具体例についても教えてください。

特別受益といえるためには、【被相続人(亡くなった方)から遺贈を受け、又は、婚姻若しくは養子縁組のため若しくは生計の資本として贈与を受けた】場合であることが必要になります(民法903条1項)。

「生計の資本としての贈与」とは、生計の基礎として役立つような財産上の給付をいい、贈与の金額や趣旨などから判断されます。

★居住用の不動産の贈与

★不動産取得のための金銭の贈与

前記のとおりですので、本件のQ&Aで、父が、自分名義の不動産を、妻(Aさんから見て母)に贈与したことは、『特別受益』にあたると考えられます。そのため、父が亡くなる8年前に母に贈与した不動産は、遺産分割の際に考慮の対象になり得ます。

持戻し免除とは

被相続人(亡くなった方)は、「『特別受益』を遺産に含めて相続分を算定しない」旨の意思表示をすることができます(これを「持戻し免除」といいます、民法903条3項)。

持戻し免除を行う方法

持戻し免除の意思表示には、特別な手続きは必要ありません。また、生前贈与と同時に行う必要もありません。「持戻しの免除」の意思表示は、明示的に行われた場合だけでなく、黙示的に行われた場合も認められます。

黙示的に行われた持戻し免除の意思表示については、様々な事情を考慮して判断することになります。その際、【特定の相続人に対し、相続分以上の財産を相続させる意思を有していたか】がポイントとなります。

具体的には、贈与の内容・価格・贈与がなされた理由・贈与をした人と贈与を受けた相続人との生活関係などが考慮されます。

もっとも、被相続人の持戻し免除の意思表示をめぐって、言った言わないの争いを避けるためにも、持戻し免除の意思表示については、明確な書面を作成しておくことがおすすめです。

夫婦の場合の持戻し免除

婚姻期間が20年以上である夫婦の一方が、もう一方に対し、その居住の用に供する建物またはその敷地について遺贈または贈与をしたときは、持戻しの免除の意思表示があったものと推定されます(民法903条4項)。

夫婦の一方が、他方に対して、居住用の不動産を贈与することは、配偶者の生活保障のためであると考えられます。

また、被相続人の意思としても、贈与したことによって、相続の際に配偶者の取り分を減らすことは意図していないと考えられることから、このような法律の規定が設けられました。

特別受益の期間制限

『特別受益』があったことを主張したい場合は、期間制限があります。相続開始の時から10年を経過した後にする遺産分割については、特別受益の規定(民法903条)が適用されないことになります(民法904条の3)。

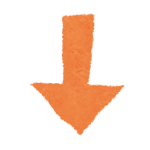

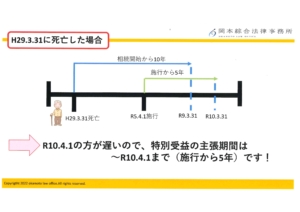

なお、この期間制限は令和5年4月1日から施行されましたが、それ以前に被相続人が死亡していた場合にも、遡って効力が及ぶため、いつ亡くなっていても、10年を経過してしまうと特別受益の主張はできません。

ただし、この場合は、「相続開始のときから10年経過時」または「改正法の施行時から5年経過時(令和10年4月1日)」のいずれか遅い方の経過で主張できなくなります。

① 相続開始の時から10年を経過する前に、相続人が家庭裁判所に遺産の分割の請求をしたとき

② 相続開始の時から始まる10年の期間の満了前6箇月以内の間に、遺産の分割を請求することがで

きないやむを得ない事由が相続人にあった場合において、その事由が消滅した時から6箇月を経過す

る前に、当該相続人が家庭裁判所に遺産の分割の請求をしたとき

~関連記事~

特別受益が関係する相続分の計算方法

本件のQ&Aの場合

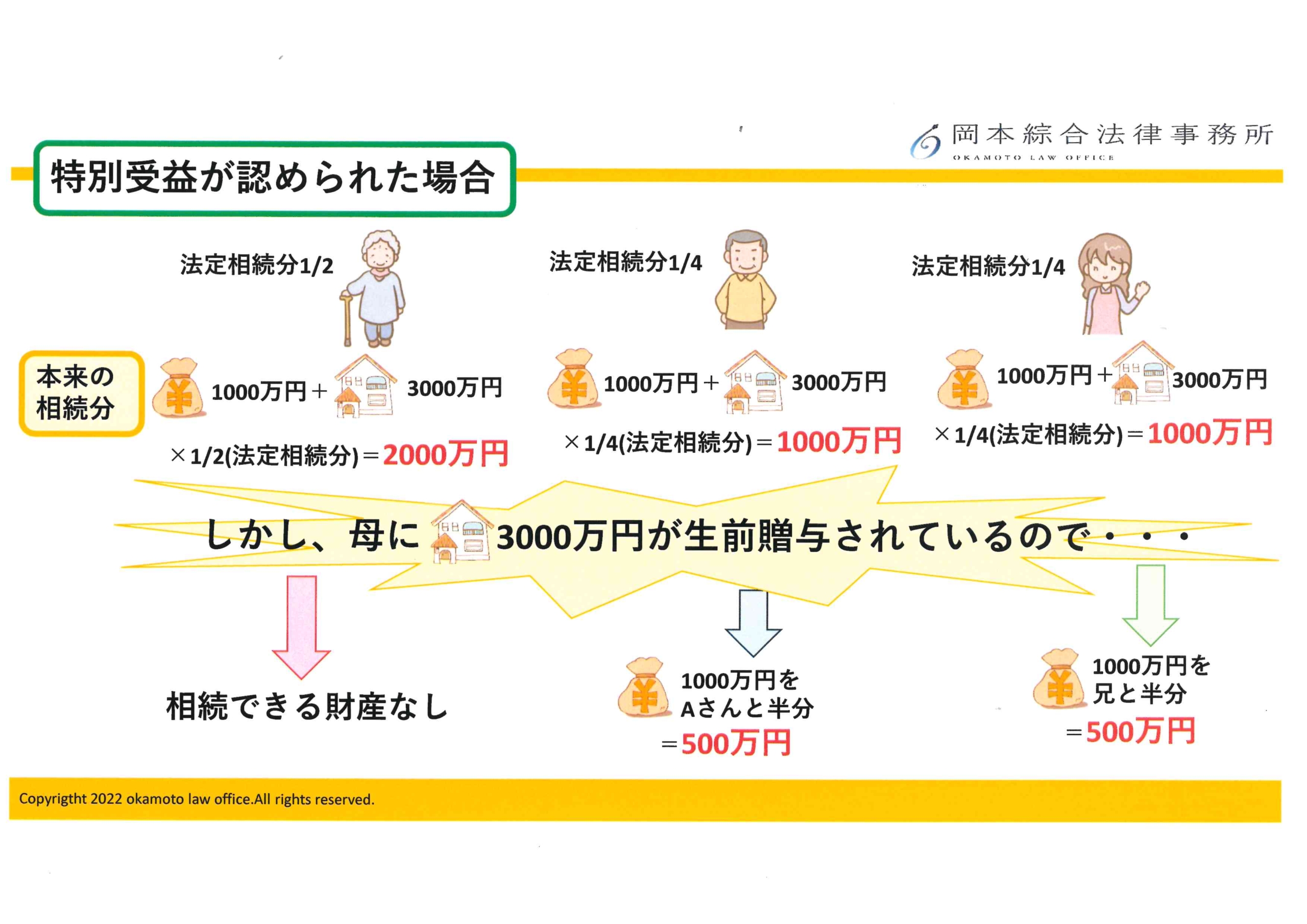

(相続分)

母 2分の1

兄 4分の1

私(Aさん) 4分の1

(相続財産) 預金1000万円

(生前贈与された財産) 不動産3000万円

母の相続分は、(預金1000万円+不動産3000万円)×1/2(法定相続分=2000万円となりますが、すでに生前贈与によって3000万円を取得しているとみなされるので、母は、今回の相続で父の遺産を取得することはできません。

兄とAさんは、残った預金の500万円ずつを取得することになります。

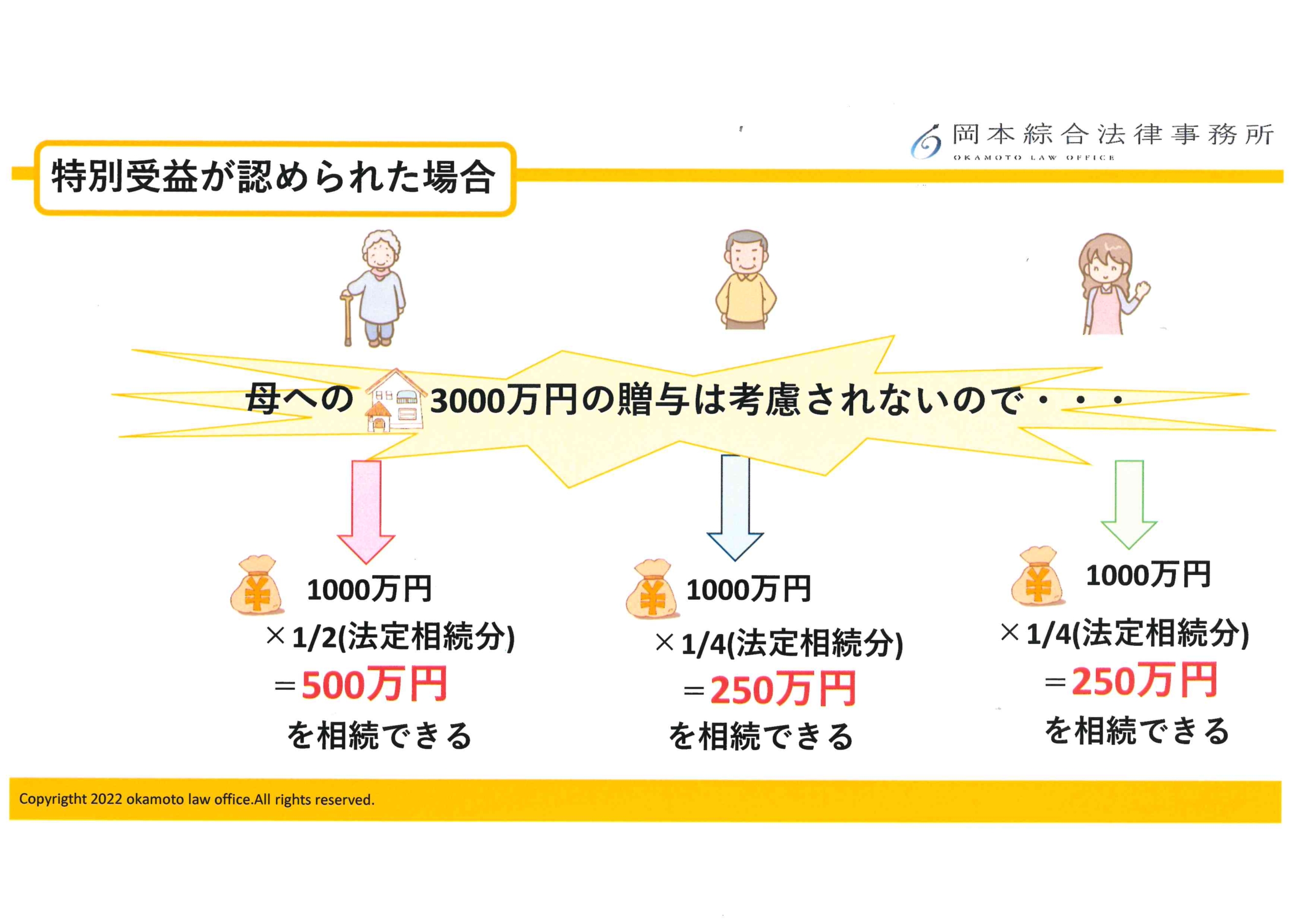

なお、母が受けた贈与について、持ち戻しの免除が認められる場合には、不動産3000万円の贈与が考慮されないこととなりますので、母は、預金1000万円×1/2(法定相続分)=500万円を相続できることとなります。

~関連記事~

★遺留分を計算する際、特別受益はどう考慮されるの?特別受益とは?

★親と同居していますが、家を相続して住み続けることはできますか?

まとめ

被相続人(亡くなった方)が、相続人に対し、生前に贈与した財産については、そのものを取得することはできませんが、遺産分割の際に、『特別受益』として考慮されることがあります。

なお、『特別受益』について、被相続人は、「『特別受益』を遺産に含めて相続分を算定しない」旨の意思表示をすることができます。この意思表示は、明示でも黙示でも可能ですが、相続人同士での争いを防ぐためにも、書面を作成して明示しておくことがおすすめです。

『特別受益』や『持戻し免除の意思表示』については、様々な事情を考慮する必要がありますので、専門家である弁護士に是非ご相談ください。

当事務所は、弁護士歴27年以上の弁護士が在籍しており、多くの相続に関するご相談を受けてきました。机上の法律知識だけでは得られない、多数の相談や解決実績に裏付けられた実践的なノウハウを蓄積しております。

こういった経験から、特別受益の問題だけでなく、相続全般について、皆様に最適なサポートを提供いたします。お悩みの方は是非一度、当事務所にご相談ください。

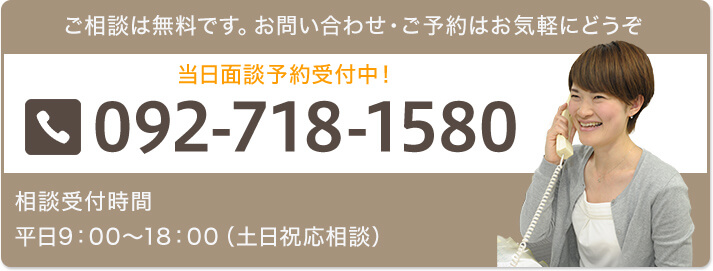

弁護士による相続・生前対策の相談実施中!

岡本綜合法律事務所では、初回相談は無料となっております。

「遺産分割でトラブルになってしまった」

「不安なので相続手続きをおまかせしたい」

「子どもを困らせないために相続対策をしたい」

「相続税対策として、生前贈与を考えている」

「認知症対策に家族信託を組みたい」

などのニーズに、弁護士歴25年の豊富な実績と、税理士及び家族信託専門士を保有している弁護士がお応えいたします。

お気軽にご相談ください。

LINEでも相談予約いただけます!

当事務所の特徴

1、天神地下街「西1」出口徒歩1分の好アクセス

2、税理士・相続診断士・宅地建物取引士(宅建士)の資格所持でワンストップサービス

3、相続相談実績300件以上

4、弁護士歴25年の確かな実績

5、初回相談は無料

遺産相続のメニュー

相続対策のメニュー

- 子どもがいない夫婦が、遺産を兄弟に渡したくない場合どうすればよいでしょうか?

- 遺産分割調停を行いたいです。流れを教えてください。

- 遺言書があっても遺留分を請求できますか?

- 父は再婚し、後妻がいます。父が亡くなった場合、後妻にも相続する権利はありますか?

- 連絡がつかない相続人がいます。 無視して遺産分割協議を進めることはできますか?

- 自宅を売却せずに、共有名義で相続する場合のメリット・デメリット

- 亡くなった父の後妻にも遺産を渡さなければなりませんか?相続分はどうなりますか?

- 前妻と後妻、それぞれに子どもがいる場合の相続のポイント

- 遺産相続権は長男・長女だけに認められた権利ですか?

- 遺言書によって、妻に「全財産」を相続させることはできますか?

- 子どもたちは仲が良いので、相続で揉めることはないですか?~遺産相続の際に兄弟が揉めるケース・原因~

- 遺産分割調停の管轄はどこ?~福岡の場合と遠方の場合を解説~

- 遺産分割調停は弁護士に依頼しなくてもできますか?~自分で対応する場合の注意点~

- 生前贈与が発覚した場合、遺留分の請求はできますか?

- 長男が遺産を独り占めしています。何か対処法はありますか?

- 同居している配偶者に自宅を相続させることはできますか?

- 学費・教育費や進学祝いは「特別受益」にあたりますか?

- 相続登記の義務化にあたり、やるべきことや注意点は何ですか?

- 亡くなった夫には前妻との子どもがいます。その子どもと一緒に遺産分割協議をする必要がありますか?

- 亡くなった父の財産の全容が分かりません。遺産分割は可能ですか?