父が作成した遺言書で、姉8割・私2割の遺産分配となっていました。どうにかなりませんか?

目次

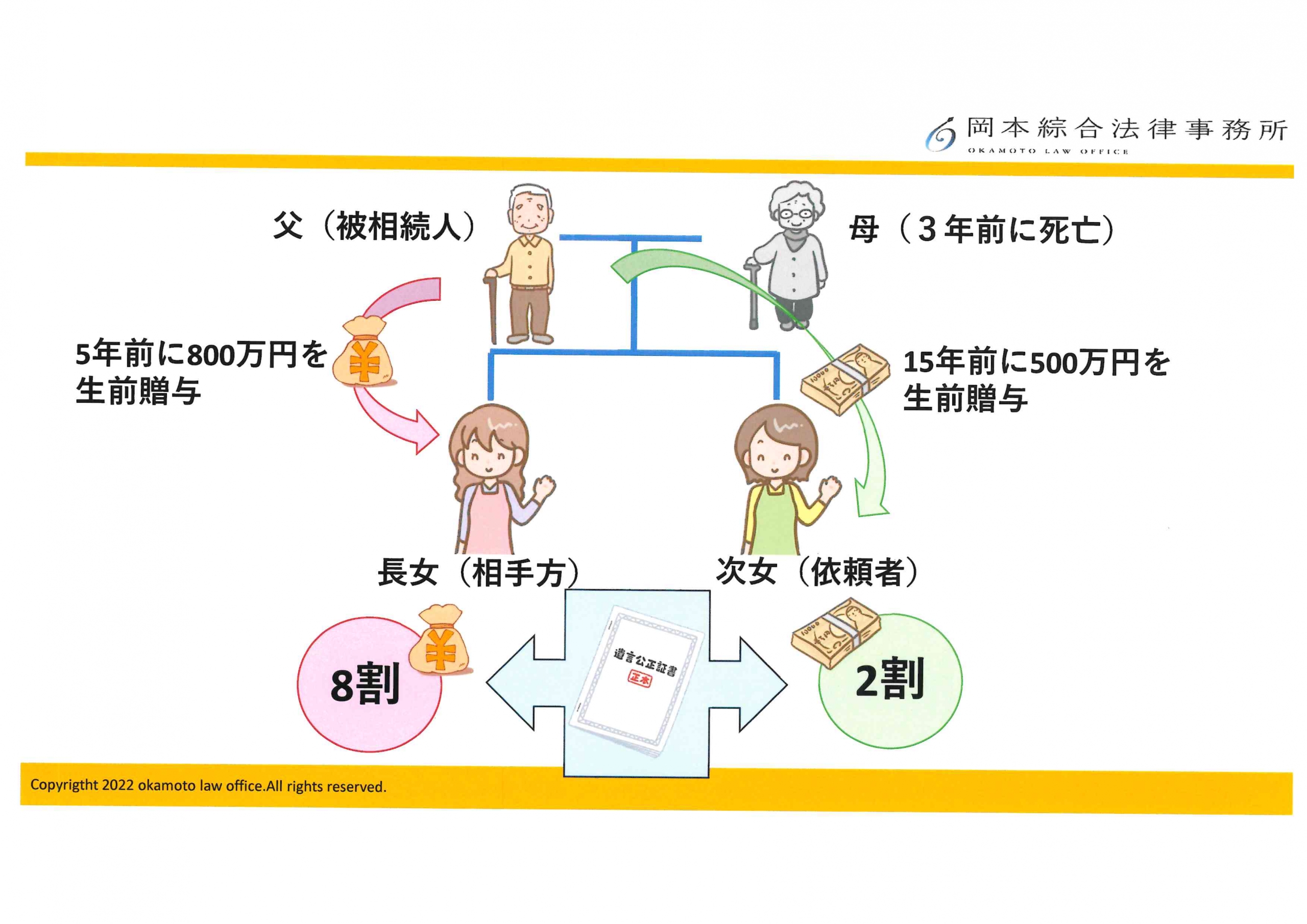

Q 先日、父が亡くなりました。母は、3年前に既に亡くなっているため、父の相続人は私(Aさん)と

姉の2人です。

父の財産は預貯金の他に、実家の不動産があり合計の価値は4000万円です。借金はないようで

す。父は、住宅資金として、15年前に私(Aさん)に500万円、5年前に姉に800万円を生前贈

与しています。

姉が長年にわたって父の身の回りの世話をした一方、私は東京で就職をし、実家に帰ることもあまり

ありませんでした。そのようなこともあって、父は、遺産の8割を姉に、残りの2割を私(Aさん)

に相続させる内容の遺言を作成していました。

姉が父の面倒を見てくれていたので、姉がある程度優遇されるのはしょうがないと思っています。

しかし、2割は流石に少なすぎるように感じます。私はこれ以上何ももらえないのでしょうか?

A Aさんには、「相続人として、遺言や生前贈与によっても奪われない最低限の権利」である遺留分が

あります。お父様が作成された遺言により、Aさんの遺留分を侵害している場合には、Aさんはお姉様

に対して、侵害された遺留分を請求することができます。

しかし、Aさんの遺留分侵害額を計算する際には、Aさんがお父様から受けた生前贈与を考慮する場合がありますのでご注意ください。

以下で、詳しく説明します。

遺留分とは?

まずはじめに、「遺留分制度」とは、被相続人が有していた相続財産について、最低限、法定相続人に保障する制度です(民法1042条以下)。

そして「遺留分」とは、一定の相続人について、法律上最低限保障されている権利のことをいいます。

例えば、被相続人(亡くなった方)が、遺言書を作成していたり、生前贈与をしていることで、「全財産を特定の子供だけに譲る」「再婚し、年の離れた配偶者に譲る」ということになる場合があります。このとき、他の相続人は、遺留分侵害額請求という金銭請求を行うことで、最低限の支払いを受ける権利を保障されています。

遺留分の侵害とは?

被相続人(亡くなった方)が、特定の相続人だけを優遇する遺言を作成していたり、財産の大部分を特定の人に生前贈与したとします。その結果により、遺留分権利者(遺留分権を有する相続人のことをいいます。)が、自己の遺留分を下回る額の財産しか相続できなかった場合には、遺留分が侵害されたこととなります。

侵害されていることが判明したら、金銭の支払いを請求していくことができます。

いくら請求できる?遺留分侵害額の算定方法は?

遺留分を算定するための「基礎となる財産額」の計算

侵害された遺留分の額を計算するために、まずは「基礎となる財産額」を算定する必要があります。

算定方法は以下のとおりです。

関連記事

?被相続人が生前贈与を行っていた場合、遺留分にどう影響するの?

「相続開始時における被相続人の積極財産」とは、預貯金や不動産などの資産(プラスの財産)のことをいいます。

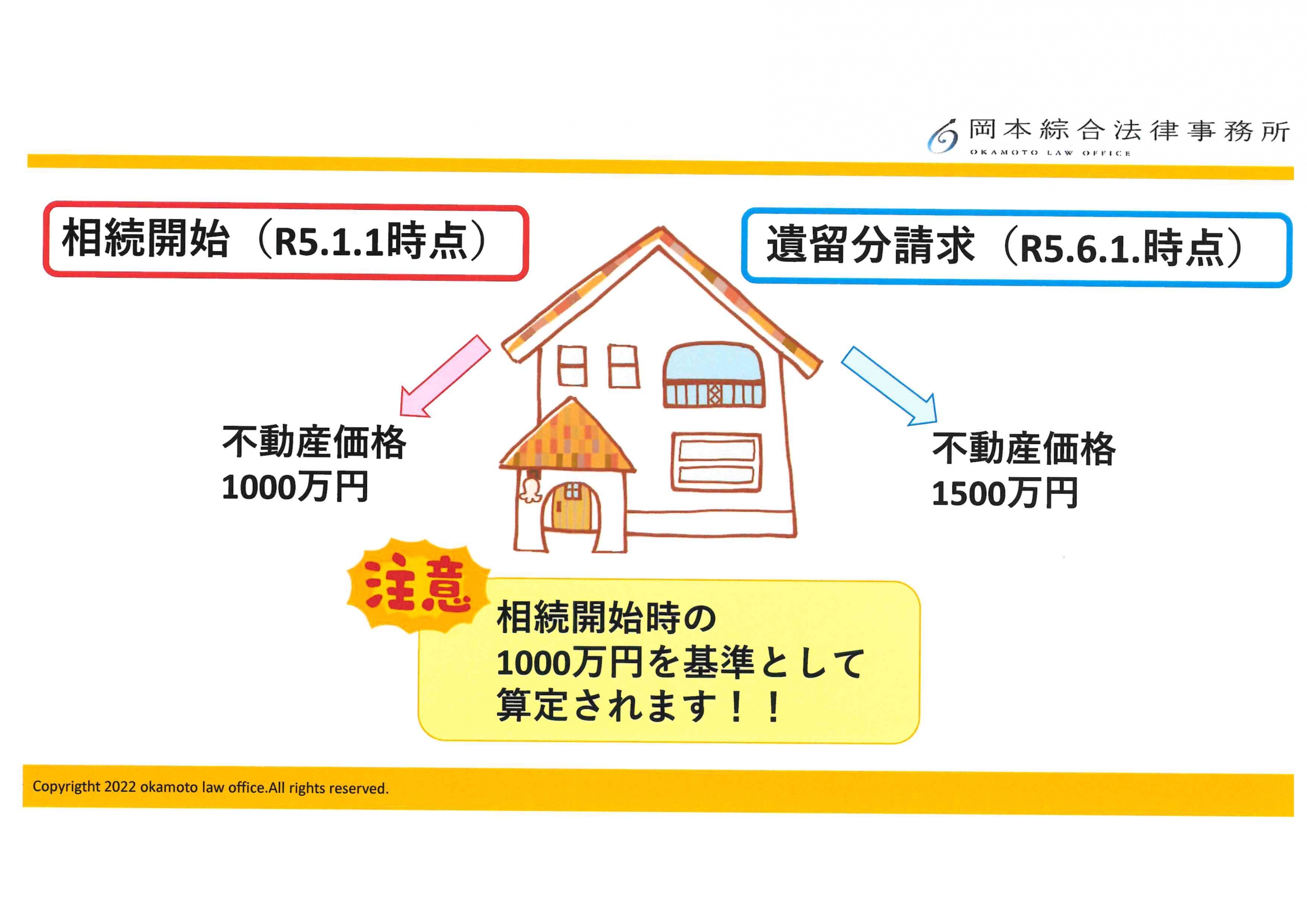

財産の評価基準は、相続開始時になります。

例えば、相続開始時には不動産の価格が1000万円だったものが、その後不動産価格が上昇して、遺留分を請求する時点で1500万円になったとしても、相続開始時の価格である1000万円を基準として遺留分を計算します。

共同相続人の1人に対してなされた贈与は、相続開始前の10年間に行われたものであれば、特別受益にあたるものである場合に限り、遺留分算定の基礎財産に算入されます(民1044条第2項,第3項)。

※ 特別受益とは、相続人が被相続人(亡くなった方)から受け取った特別な利益のことです。

一定のまとまった金銭・不動産の贈与は、特別受益として認められやすい典型的なものであると言

われています。

関連記事

?「特別受益とは何ですか?その具体例についても教えてください。」

令和元年7月1日より前に生じた相続について

現行法では上記のとおり、遺留分の基礎財産に含まれる特別受益は、相続開始時の10年間になされたものに限定されています。これに対して、令和元年7月1日より前に生じた相続については、旧民法が適用されますのでご注意ください。

旧民法においては、遺留分を算定するための「基礎となる財産額」の計算に関して、相続人に対する特別受益についての期間制限がありません。

したがって、令和元年7月1日より前に生じた相続については、たとえ相続開始時より10年以上前になされた特別受益についても、遺留分算定の基礎財産に算入されます。

ただし、あまりにも昔のものとなると、資料等が存在しないことが多く、裁判等で立証することができるのかという問題があります。

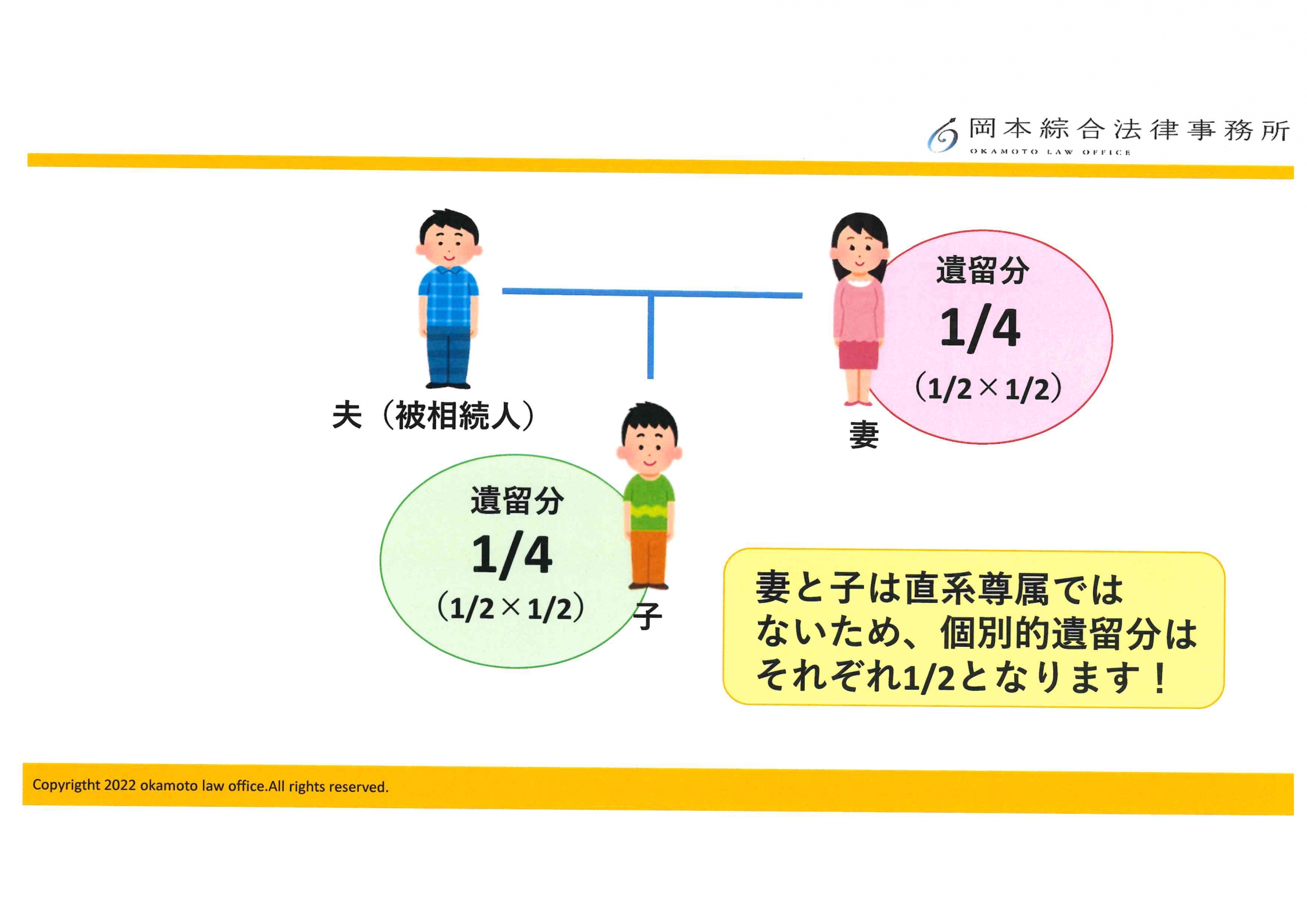

個別的遺留分の割合

遺留分を算定するための「基礎となる財産額」が確定すると、個別的遺留分の割合を計算します。

遺留分権利者の中に、直系尊属(両親・祖父母など)以外の方がいる場合は、2分の1に自己の法定相続分を掛けたものが、個別的遺留分となります。

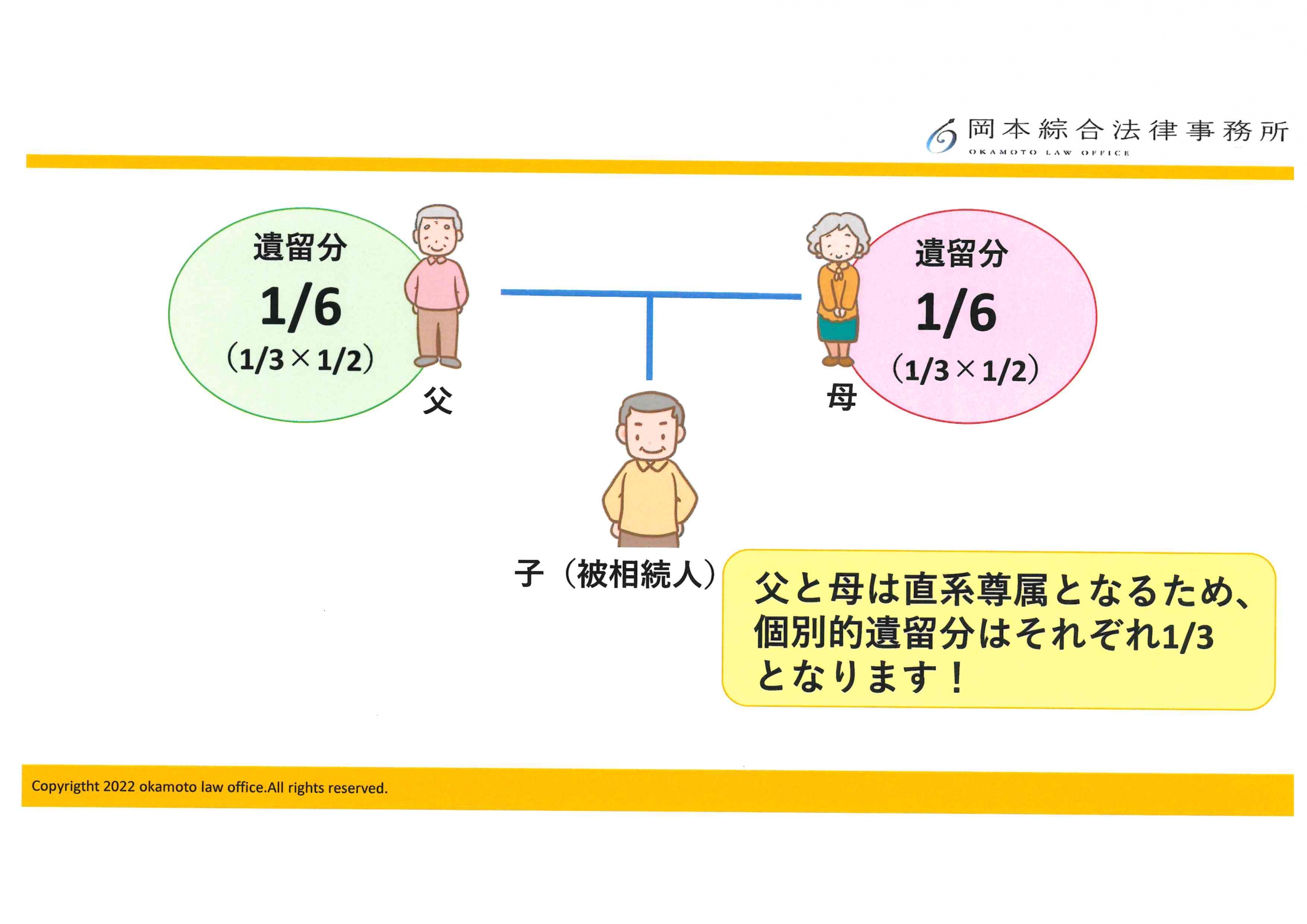

例外的に、遺留分権利者が直系尊属だけである場合は、3分の1に自己の法定相続分を掛けたものが、個別的遺留分となります。

例えば、相続人が配偶者と子1人である場合には、遺留分の割合は以下のとおり計算します。

2分の1(個別的遺留分)×2分の1(法定相続分)=4分の1

一方、被相続人に配偶者や子がおらず、被相続人の父母が相続人になる場合には、遺留分の割合は以下のとおり計算します。

3分の1(個別的遺留分)×2分の1(法定相続分)=6分の1

関連記事

遺留分の額

遺留分を算定するための「基礎となる財産額」と個別的遺留分の割合 が明らかになれば、これらをかけ合わせることで、遺留分権利者の遺留分額が明らかになります。

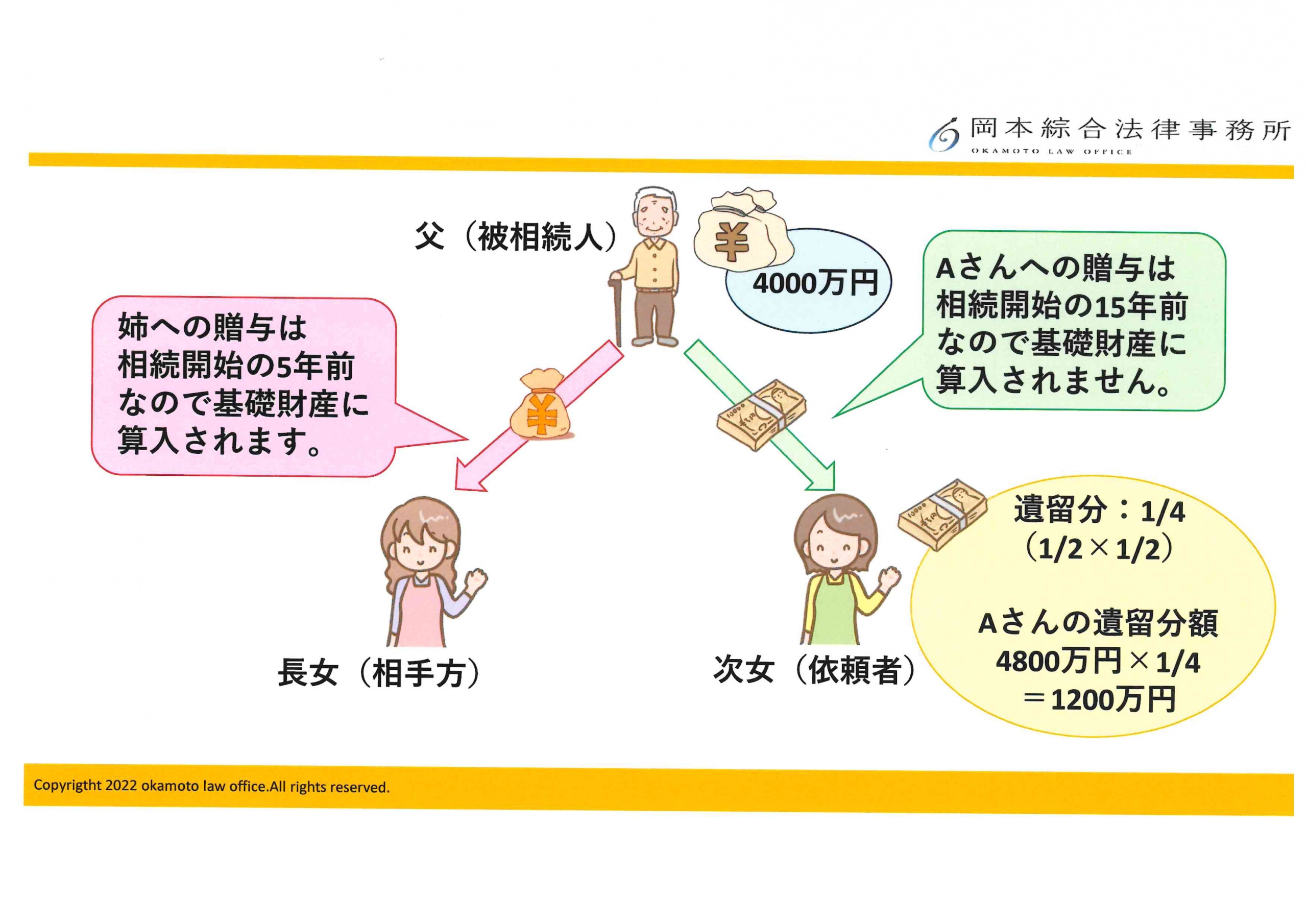

それではここで、本件のQ&Aに当てはめて、Aさんの遺留分額を計算してみましょう。

遺留分を算定するための基礎となる財産額

被相続人が相続開始時に有していた財産の価額(4000万円)+お姉様への生前贈与(800万

円)―相続債務(0円)=4800万円…①

この場合、Aさんへの贈与は15年前に行われていますので、遺留分算定の基礎財産に算入されません(令和元年7月1日以降に発生した相続の場合)。

Aさんの個別的遺留分の割合=2分の1(個別的遺留分)×2分の1(法定相続分)=4分の1…②

Aさんの遺留分額=①4800万円×②4分の1=1200万円

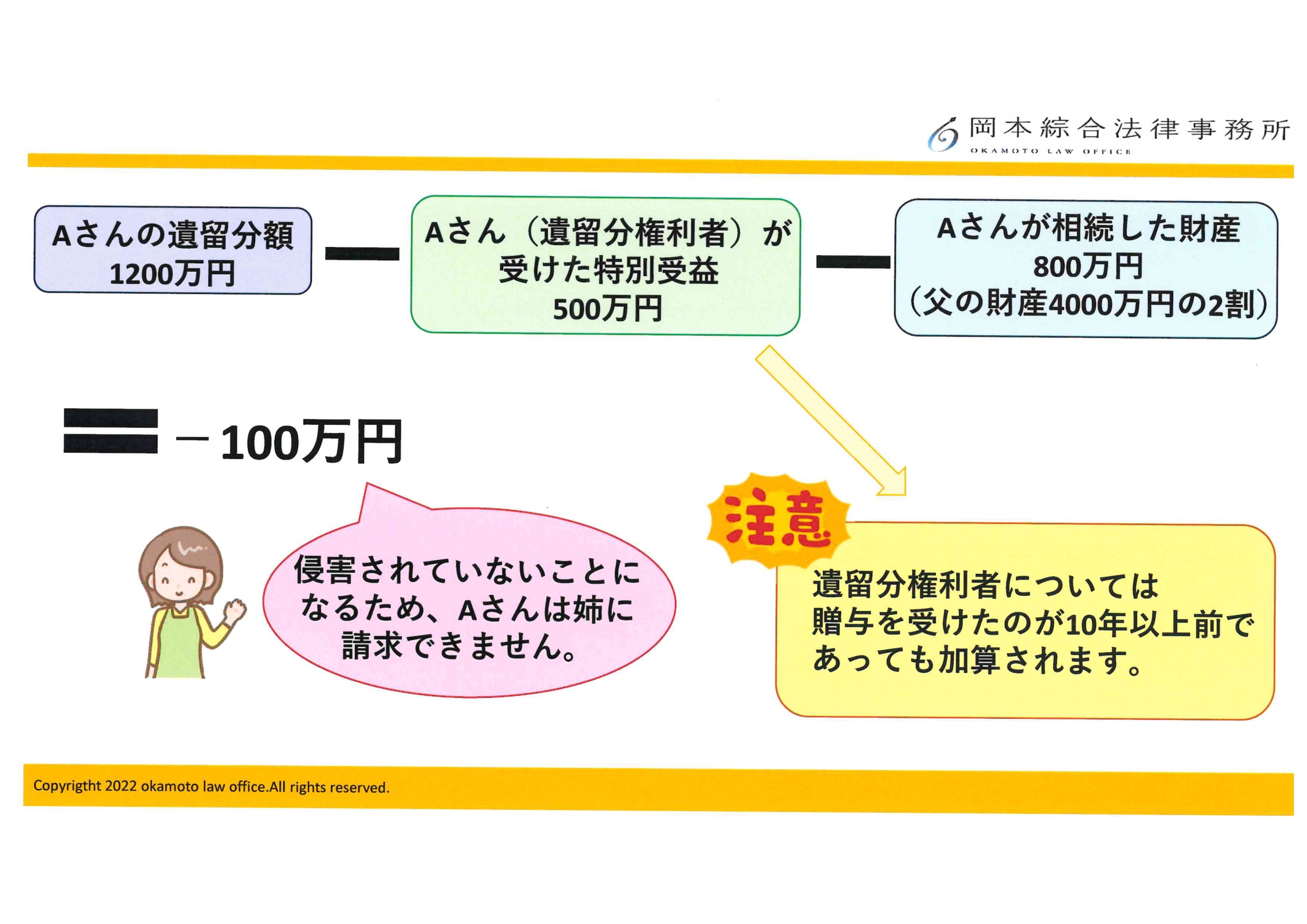

遺留分侵害額

遺留分の額が明らかになったところで、次に、遺留分侵害額(どのくらい侵害されているか)を計算します。

計算は次のように行います。

「遺留分額」-「遺留分権利者が受けた特別受益の額」-「遺留分権利者が相続によって得た財産額」+「遺留分権利者が負担する債務」

それではここで、本件のQ&Aに当てはめて、Aさんの遺留分侵害額を計算してみましょう。

遺留分侵害額

遺留分額(1200万円)-遺留分権利者(Aさん)が受けた特別受益の額(500万円)-遺留分

権利者(Aさん)が相続によって得た財産額(800万円)+遺留分権利者が負担する債務(0円)

=-500万円

→遺留分侵害額を請求できない

遺留分侵害額を計算する際に、遺留分権利者(今回の件ではAさん)が受けた特別受益については、10年という期間制限がありません。そのため、計算に加算されますのでご注意ください。

たとえAさんが贈与を受けたのが15年前であっても、遺留分侵害額を計算する際は差引くことになります。

このように、被相続人(亡くなった方)の財産の8割を姉に、2割をAさんに相続させるという遺言があったとしても、Aさんが生前贈与として500万円受け取っていることに加えて、遺産の2割を取得していることから、「遺留分が侵害されていない」という結論になります。

【ちなみに・・・】

被相続人が作成した遺言が、「全財産を姉に相続させる」という内容になっている場合の、遺留分侵害額は次のようになります。

遺留分額(1200万円)-遺留分権利者が受けた特別受益の額(500万円)-遺留分権利者が相続によって得た財産額(0円)+遺留分権利者が負担する債務(0円)=700万円

母がご存命で、Aさんは生前贈与を受けておらず、「全財産を母と姉に相続させる」遺言がある場合、遺留分侵害額は次のようになります。

Aさんの個別的遺留分の割合=2分の1(個別的遺留分)×4分の1(法定相続分)=8分の1

Aさんの遺留分額=4800万円×8分の1=600万円

遺留分額(600万円)-遺留分権利者が受けた特別受益の額(0円)-遺留分権利者が相続によって得た財産額(0円)+遺留分権利者が負担する債務(0円)=600万円

遺留分は誰が請求できるの?

「相続人には遺留分がある」といっても、相続人であれば誰でも遺留分を請求できるわけではありません。

遺留分を請求できるのは、兄弟姉妹以外の相続人です。つまり、被相続人の配偶者・子・直系尊属のみが、請求できることとなります。

例えば、相続人が配偶者と兄弟姉妹の場合、被相続人が作成した遺言によって、全財産が配偶者に相続されたとしても、兄弟姉妹は遺留分の請求をできません。

また、立場上は遺留分の権利を有している相続人でも、相続欠格・廃除・相続放棄によって相続権を失った方は、遺留分の請求ができません。なお、胎児は生まれたときから、子として、遺留分の権利を有することとなります。

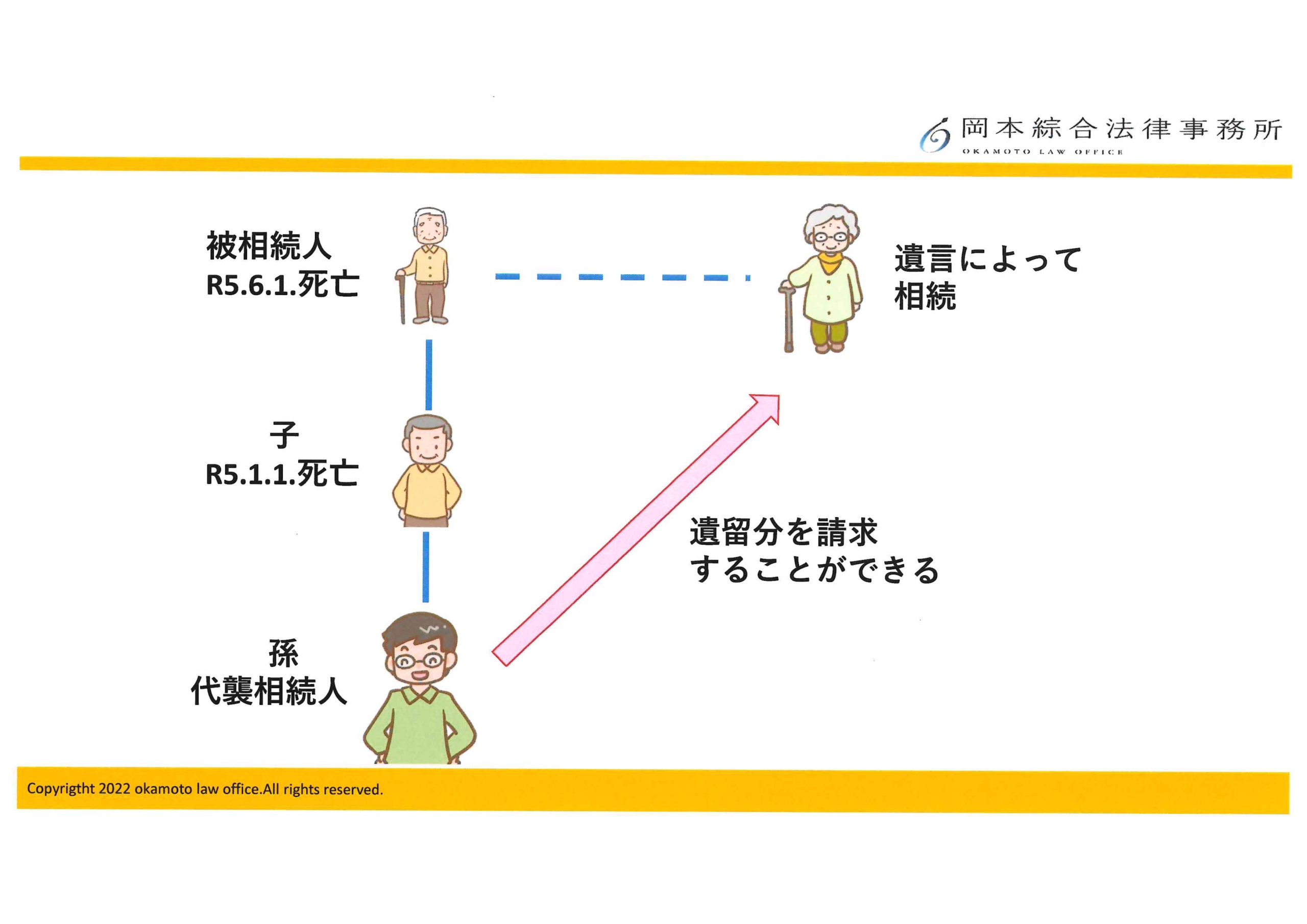

さらに、被相続人(亡くなった方)の子が、先に死亡している場合は、その子である孫が代襲相続人として、遺留分の権利をもっています。

例:祖父Aが、「自分の兄弟Bに全財産を相続させる」内容の遺言を作成して死亡した。DはAの子で

あるCの子(Aの孫)であるが,DがAより先に死亡した。

→Dは,自身の遺留分が侵害されている場合,Bに対して遺留分の請求ができる。

遺留分は放棄できるの?その場合、他の相続人はどうなるの?

相続開始後(亡くなった日以降)であれば、遺留分侵害額の請求権を持った方は、自由に遺留分を放棄できます(※相続開始前に遺留分の放棄をするには、家庭裁判所の許可が必要です。)。

なお、相続人の1人が遺留分を放棄した場合であっても、他の権利者の遺留分が増えるわけではありません。被相続人が自由に処分できる財産の額が増加するだけのこととなります。(民法1049条2項)

遺留分侵害額請求権の行使

遺留分は、何もしなくても当然にもらえるというわけではありませんので、遺留分侵害額についての請求をする必要があります。これを「遺留分侵害額請求」といいます。

遺留分侵害額請求は、遺留分を侵害されていることを知った時(例えば、遺言書が見つかり、自分には相続財産を与えてもらえなかったことが分かった時など)から1年以内に行う必要がありますので、注意が必要です(民法1048条前段)。

また、遺留分を侵害されていることを知らなかったとしても、相続開始から10年経つと、請求できなくなります(民法1048条後段)。そのため、遺留分侵害額請求をしたい場合は、速やかに対応をすることが重要です。

請求する場合には、送付した文書の内容について証拠を残すことができるよう、「内容証明郵便」に「配達証明郵便」を付する方法をおすすめします。

遺留分侵害額請求は誰に対して行うべき?

遺留分を侵害された人は、遺留分を侵害している受遺者(遺言書によって遺産を受け取った人)・受贈者(生前贈与により財産を受け取った人)・その包括承継人に対して、遺留分侵害額請求をすることができます。

例えば、遺産を充分に貰えなかった方は、遺言によって遺産の大部分を取得した方に対して請求します。

遺留分に関してご依頼いただいた場合の対応

遺留分を請求するためには、被相続人の相続財産を調査することが欠かせません。預貯金・不動産・証券等の調査を行います。また、金融機関の取引履歴を取得し、不自然な出金がないかを確認します。

口座から多額の出金がされている場合でも、被相続人(亡くなった方)ご自身が出金してどなたかに贈与していたり、お亡くなりになる前に何らかの支出をした可能性もあります。

どなたかが預貯金口座を管理するようになって以降の場合には、預貯金を管理していた方に出金の使途を明らかにしてもらう必要があります(贈与を受けた、無断で領得した、あるいは被相続人のための諸費用に使っている等)。

これらの出金の内、特定の相続人が贈与を受けており、それが特別受益に該当する場合については、遺留分を算定する際に請求額に影響を与えます。

このように、適切な額の遺留分を請求するためには、専門的な分析が不可欠です。是非、経験豊富な弁護士に相談をした方がよいでしょう。

参考記事

?「裁判になることなく,相手方の請求を減縮して和解ができた事案」

?「使途不明金の照会について,適正な情報開示により早期に和解で解決できた事案」

まとめ

今回の内容は、以下のとおりです。

(1) 「遺留分」とは、一定の相続人について、最低限保障されている権利のことをいいます。

(2) 遺留分侵害額を計算する際には、相続開始時に存在していた財産に、生前贈与を加えます(※要

件あり)。

(3) 令和元年7月1日以降に発生した相続について、相続開始前の10年間にされた贈与であれば、

特別受益にあたる場合に限り、遺留分算定の基礎財産に算入されます。

(4) 遺留分侵害額を計算する際、遺留分権利者が受けた特別受益の額は控除します。

(5) 遺留分侵害額請求は、遺留分を侵害されていることを知った時から1年以内に行う必要がありま

す。

遺留分を計算する際、生前贈与に期間制限があるのか否かについて、誤解されている方が多いところです。

また、近年法改正されたことも相まって、侵害されている遺留分の額を正確に計算することは簡単ではありません。

遺留分侵害額請求を行使するために、資料を収集し、財産についての評価を行い、遺留分侵害額を計算します。遺留分を最大限主張するためには、預貯金の取引履歴や被相続人(亡くなった方)の医療記録なども分析する必要があります。このように入念に準備をしたうえで、相手方との交渉を行います。時効というタイムリミットもあるなかで、これらを全てお一人で行うことは困難を伴います。

当事務所は、弁護士歴26年以上の弁護士が在籍しており、多くの専門性を要する遺留分に関する相談・ご依頼(請求する側、請求される側双方)を受けてきました。机上の法律知識だけでは得られない、多数の相談や解決実績に裏付けられた実践的なノウハウを蓄積しております。

こういった経験から、遺留分の問題はもちろん、相続全般について、皆様に最適なサポートを提供いたしますので、お悩みの方は是非一度、当事務所にご相談ください。

弁護士による相続・生前対策の相談実施中!

岡本綜合法律事務所では、初回相談は無料となっております。

「遺産分割でトラブルになってしまった」

「不安なので相続手続きをおまかせしたい」

「子どもを困らせないために相続対策をしたい」

「相続税対策として、生前贈与を考えている」

「認知症対策に家族信託を組みたい」

などのニーズに、弁護士歴25年の豊富な実績と、税理士及び家族信託専門士を保有している弁護士がお応えいたします。

お気軽にご相談ください。

LINEでも相談予約いただけます!

当事務所の特徴

1、天神地下街「西1」出口徒歩1分の好アクセス

2、税理士・相続診断士・宅地建物取引士(宅建士)の資格所持でワンストップサービス

3、相続相談実績300件以上

4、弁護士歴25年の確かな実績

5、初回相談は無料

遺産相続のメニュー