生前贈与を行うメリット ~不動産~

目次

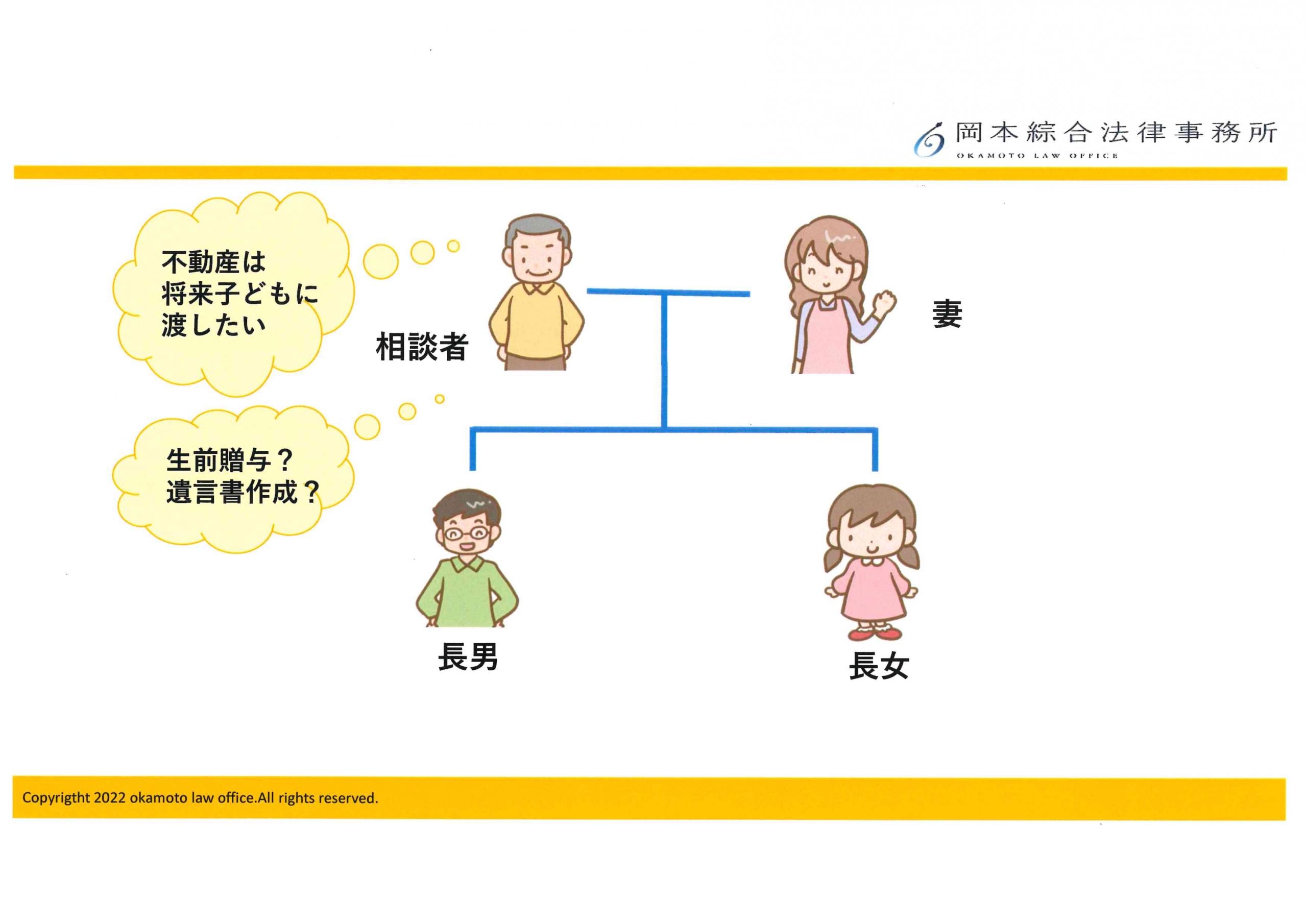

Q 私には、妻と2人の子どもがいます。私の財産は、預貯金と不動産(自宅)です。また、現在賃貸に

出しているマンションもあります。

将来的に、不動産は子どもに渡すことを考えています。そのため、相続対策として、生前贈与をして

おくか、それとも遺言書を作成するか迷っています。

もしも、生前贈与をするとした場合、メリットと注意点を教えてください。

A 不動産の生前贈与には、渡したい人に、確実に渡すことができるといったメリットがあります。

しかし、不動産の生前贈与を行った場合は、受贈者(財産を受け取った方)が贈与税を支払うことに

なります。贈与税は、相続税に比べて高額になるため、受贈者(財産を受け取った方)の負担になるこ

とが考えられます。

他にも、生前贈与には注意すべき点がいくつかあります。

今回は、不動産の生前贈与を行う場合のメリットと、その注意点について解説します。

不動産の生前贈与を行うメリット

不動産の生前贈与を行うメリットは、渡したい人に、確実に渡すことができること・将来値上りする可能性のある不動産を早めに渡すことで、相続税対策ができること です。

メリット① 不動産を、渡したい人に、確実に渡すことができる

不動産の生前贈与を行うメリット

不動産の生前贈与を行う場合、贈与者(財産を渡す方)と受贈者(財産を受け取る方)との間で「贈与契約」を締結します(民法549条)。その際は、「贈与契約書」を作成します。作成した「贈与契約書」をもとに、不動産の名義を、贈与者(財産を渡す方)から、受贈者(財産を受け取る方)へ移転します。

このように、贈与を行うと、生前に不動産の名義が移転しますので、ご自身がご存命の間に、不動産を渡したい人に、確実に渡すことができます。

ちなみに・・・

遺言書で不動産を渡す場合(=生前贈与は行わない場合)

遺言書に、不動産を承継する人を記載することで、ご自身の死後に不動産を渡す方法もあります。

遺言書は、遺言者(作成した方)の死亡によって効果が生じます。つまり、遺言書の効果が生じる時

には、遺言者(作成した方)は亡くなっているため、意思確認をすることができません。そのため、

遺言書は方式が厳格に決まっており、その方式を遵守していない場合には、遺言書自体が無効となり

ます。

ご自身で遺言書を作成されても、方式が遵守されておらず、無効になってしまった場合、希望どお

りに不動産を渡すことは難しいです。

また、遺言書を作成した時点で、判断能力がない場合にも、遺言書が無効となる可能性もありま

す。

以上のことから、遺言書で不動産を渡すことは、生前贈与する場合に比べて確実性が劣ることにな

りますので、注意が必要です。

メリット② 相続税対策ができる

不動産を生前贈与することで、ご自身が死亡した際の遺産を減らすことができます。

相続税は、基礎控除額(3000万円+600万円×法定相続人の数)を超える場合に発生します。そのため、不動産を生前贈与することは、遺産を減らすことに繋がり、その全額が基礎控除額未満となれば、相続税は発生しません。

ただし、相続開始前7年以内に贈与した財産(※これまでは3年以内でしたが、令和6年以降、7年以内となりました。)については、相続税が発生する財産に含まれるため、注意が必要です。

~関連記事~

★ 生前贈与で相続税対策するにあたって、注意点はありますか?

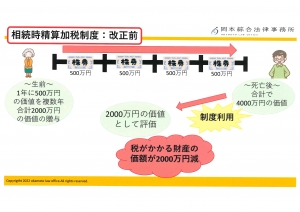

相続時精算課税制度の活用

「相続時精算課税制度」とは、『親や祖父母が、子に対して、早めに財産を譲ることができるようにするための制度』です。

原則として、60歳以上の父母または祖父母から、18歳以上の子または孫に対して、財産を贈与した場合に選択できます。この制度では、2500万円までの贈与が非課税になり、2500万円を超えた場合でも、一律20%を乗じた額での課税となります。

このように、「相続時精算課税制度」を用いることで、贈与税の対策をすることができます。

「相続時精算課税制度」で贈与した財産は、最終的に相続が発生した際に合算されます。ただし、相続時に合算する際は、【贈与時点での時価】で計算されます。贈与時点→相続発生時点までに、値上りが期待できる不動産については、値上がり前の価額で算定されるため、相続税の対策にもなります。

相続時精算課税制度についてはこちら>>

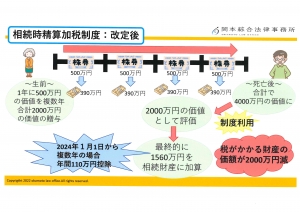

また、令和6年1月1日からは、改正された「相続時精算課税制度」が適用されています。2500万円の特別控除に加えて、さらに毎年110万円の基礎控除が設けられることになりました。

なお、「相続時精算課税制度」を選択した場合は、「暦年贈与」を選択することができなくなるため、注意が必要です。

収益不動産の場合

対象の不動産が、収益不動産(収入を得ることができる不動産)の場合は、その不動産から家賃収入が発生しますので、それが毎年積み上がると、その分相続財産も増加することになります。

そのため、収益不動産の場合は、早期に贈与しておくことで、財産の増加を防ぐことができるため、相続税対策となります。また、贈与を受けた方にとっても、その家賃収入から、相続税の納税資金を準備することも可能になるため、メリットになるでしょう。

不動産の生前贈与を行うデメリット

不動産の生前贈与を行うデメリットは、相続の場合よりも登記費用が高いこと・不動産取得税が課税されること・贈与税は相続税に比べると高くなること です。

デメリット① 相続の場合よりも登記費用が高い

不動産の生前贈与を行った場合、登記費用として、「登録免許税」がかかります。「登録免許税」は、固定資産税評価額の2%となります。

他方、相続で不動産を承継する場合の「登録免許税」は、固定資産税評価額の0.4%となります。

これらが加算されることにより、生前贈与の方が、相続の場合と比べて登記費用が高くなります。

デメリット② 不動産取得税が課税される

贈与の場合には、「不動産取得税」(※不動産を取得した場合に課税される都道府県民税で、取得時の1回のみ支払う税金のことです。)が課税されます。課税額は、固定資産税評価額の3%です。

相続で不動産を承継する場合は、この「不動産取得税」はかかりませんので、贈与する場合のみのデメリットとなります。

デメリット③ 贈与税は相続税に比べると高くなる

相続税の基礎控除額が【3000万円+600万円×相続人の数】であるのに対し、贈与税の基礎控除額は【110万円】です。また、税率についても、贈与税の方が相続税よりも高くなります。

贈与税の特例の活用

贈与税の特例を用いることで、贈与税を低く抑えることができます。贈与税の特例は、「贈与税の配偶者控除」「相続時精算課税制度」が代表的です。「相続時精算課税制度」については、コチラをご覧ください。

「贈与税の配偶者控除」とは、贈与時点で、婚姻期間が20年以上の夫婦に対して適用されます。これは、居住用不動産、または、居住用不動産を取得するための金銭の贈与を、配偶者に対して行った場合、贈与を受けた年の翌年3月15日まで居住し、その後も居住し続ける見込みであることが条件となります。

この特例を用いると、110万円の基礎控除額とは別に、最高2000万円までの贈与額が非課税になります。

贈与税の配偶者控除について>>

生前贈与の注意点

相続税の特例が使えなくなる

相続税を計算する際には、「小規模宅地等の特例」を用いることができます。小規模宅地等の特例は、被相続人(亡くなった方)の居住地に、残された相続人が居住し続けることができるように、土地の評価額のうち一定の割合(最大80%の減額割合)を減額するものです。

評価が減額されることで、遺産の額が【基礎控除額(3000万円+600万円×相続人数)】以内になり、相続税がかからない可能性もあります。

しかし、対象となる不動産を、生前贈与すると、小規模宅地等の特例を適用することはできません。

不動産の生前贈与が、揉め事に発展することがある

不動産の生前贈与後に、遺言書を作成していない場合

遺言書を作成しないまま相続が発生した場合、相続人同士で、遺産分割協議を行う必要があります。この遺産分割協議の際に、生計の資本としての生前贈与を受けた相続人(例:居住用不動産の贈与)がいる場合、遺産の前渡しとみなされ、贈与した財産の価額も加算して、相続分が算定されることになります(民法903条1項)。これを「特別受益」といいます。

なお、相続開始時から10年を経過した場合には、原則として「特別受益」は主張できません(民法904条の3)。

「特別受益」について詳しくはこちら>>

★「遺留分を計算する際、特別受益はどう考慮されるの?特別受益とは?」

不動産の生前贈与「後」に、遺言書を作成している場合

遺言書を作成した場合は、遺言書どおりに相続が行われます。その結果によって、遺留分(※最低限保障される遺産取得分のことです。)を請求することができるようになります。この場合、生前贈与した不動産は、遺留分を算定するための基礎財産として考慮されることになるため、注意が必要です。

まとめ

不動産の生前贈与を行うメリットとして、渡したい人に、確実に渡すことができること・将来値上りする可能性のある不動産を早めに渡すことで、相続税対策ができること があります。

不動産の生前贈与を行うために、贈与契約を締結すると、原則として取り消すことはできませんので注意が必要です。そのため、生前贈与の際には、専門家に相談するなど、慎重な対応をとることをおすすめします。

不動産の生前贈与を行うデメリットとして、相続の場合よりも登記費用が高いこと・不動産取得税が課税されること・贈与税は相続税に比べると高くなること があります。

もしも、遺言書によって、不動産を渡したい場合は、遺言書の方式等について、専門家である弁護士に相談することで、遺言書による承継の「確実性」を上げることができます。

また、不動産以外の遺産についても、遺言書を作成することで、相続人は遺産分割協議を行う必要がなくなり、相続手続きの負担も軽くなります。遺言書の作成を検討されている方は、是非一度ご相談ください。

当事務所は、弁護士歴26年以上の弁護士が在籍しており、多くの相続に関するご相談を受けてきました。机上の法律知識だけでは得られない、多数の相談や解決実績に裏付けられた実践的なノウハウを蓄積しております。

こういった経験から、生前贈与や遺言書作成、相続税対策だけではなく、相続全般について、皆様に最適なサポートを提供いたします。お悩みの方は是非一度、当事務所にご相談ください。

弁護士による相続・生前対策の相談実施中!

岡本綜合法律事務所では、初回相談は無料となっております。

「遺産分割でトラブルになってしまった」

「不安なので相続手続きをおまかせしたい」

「子どもを困らせないために相続対策をしたい」

「相続税対策として、生前贈与を考えている」

「認知症対策に家族信託を組みたい」

などのニーズに、弁護士歴25年の豊富な実績と、税理士及び家族信託専門士を保有している弁護士がお応えいたします。

お気軽にご相談ください。

LINEでも相談予約いただけます!

当事務所の特徴

1、天神地下街「西1」出口徒歩1分の好アクセス

2、税理士・相続診断士・宅地建物取引士(宅建士)の資格所持でワンストップサービス

3、相続相談実績300件以上

4、弁護士歴25年の確かな実績

5、初回相談は無料

遺産相続のメニュー

相続対策のメニュー

- 遺言書があっても遺留分を請求できますか?

- 父は再婚し、後妻がいます。父が亡くなった場合、後妻にも相続する権利はありますか?

- 連絡がつかない相続人がいます。 無視して遺産分割協議を進めることはできますか?

- 自宅を売却せずに、共有名義で相続する場合のメリット・デメリット

- 亡くなった父の後妻にも遺産を渡さなければなりませんか?相続分はどうなりますか?

- 前妻と後妻、それぞれに子どもがいる場合の相続のポイント

- 遺産相続権は長男・長女だけに認められた権利ですか?

- 遺言書によって、妻に「全財産」を相続させることはできますか?

- 子どもたちは仲が良いので、相続で揉めることはないですか?~遺産相続の際に兄弟が揉めるケース・原因~

- 遺産分割調停の管轄はどこ?~福岡の場合と遠方の場合を解説~