同居している配偶者に自宅を相続させることはできますか?

目次

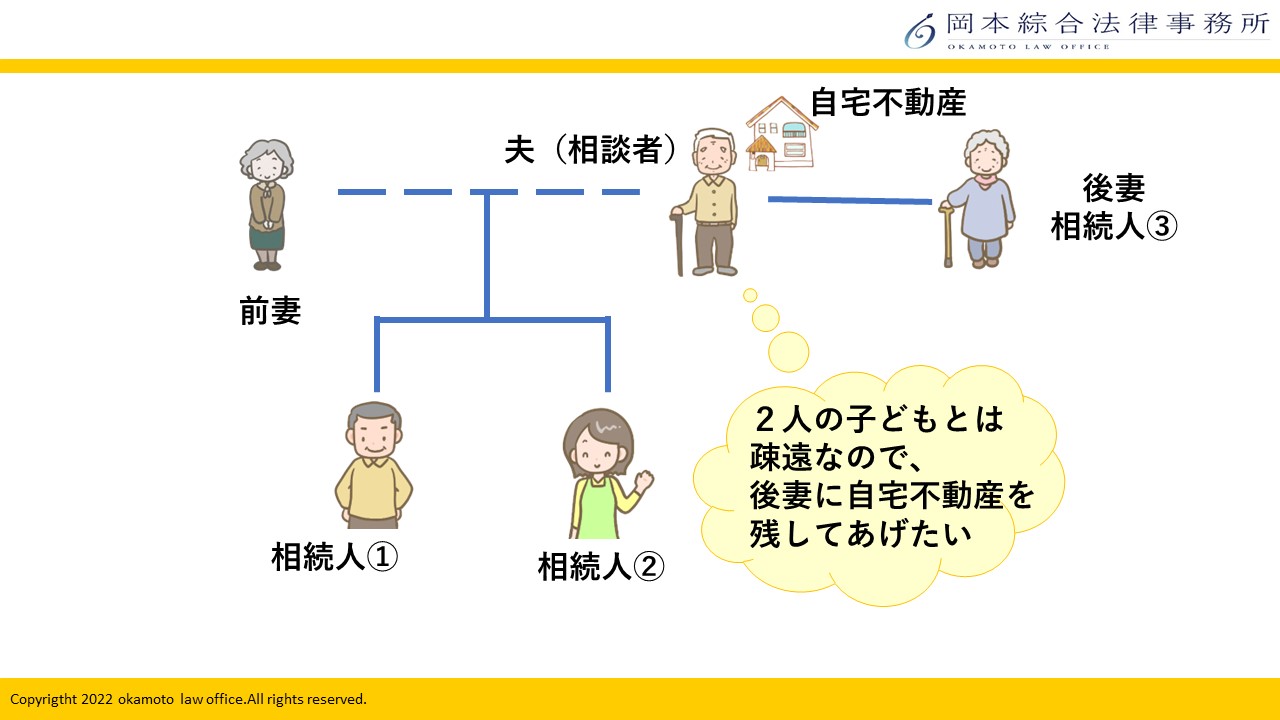

Q 最近「終活」を始めました。自分名義の自宅不動産を、同居している妻に残したいと考えています。

今の妻は、私の後妻で、前妻との間には子どもが2人います。しかし、前妻との離婚後、2人の子どもとは疎遠になっています。

自分が亡くなった後も、妻には安心して暮らしてもらいたいです。自宅不動産を妻に渡すにはどのような方法があり、その際どのようなことに注意する必要がありますか?

A 「自宅不動産を後妻に相続させる」といった内容の遺言書を作成しましょう。

なお、生前に自宅不動産を後妻に贈与する方法も考えられますが、税制上の観点から、基本的には遺言書による相続での承継をおすすめします。

ただ、遺言書による相続の場合、他の相続人(前妻との子ども2人)の遺留分について対策しなければなりませんので、注意が必要です。

以下で詳しく説明します。

~関連記事~

★親と同居していますが、家を相続して住み続けることはできますか?

不動産を共有名義にすると起きるリスク

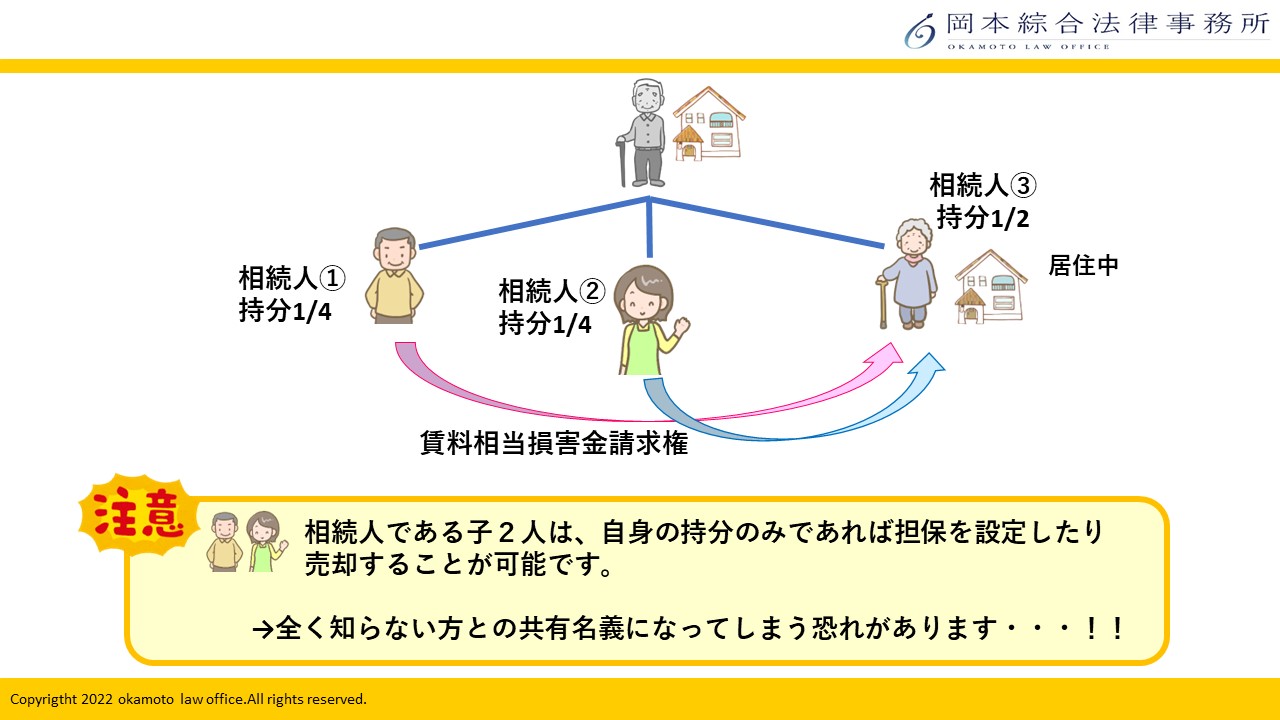

遺言書を作成したり、贈与したりせず、何も対策をしないうちに相続が発生してしまった場合、相続財産は相続人の相続持分に応じて分割されます。そのため、相続財産が自宅不動産であった場合は、相続人の相続持分に応じて共有名義となってしまいます。

本件のQ&Aでは、後妻には1/2の相続分がありますので、自宅不動産の半分を相続することになります。本件のQ&Aのように、相続人の1人である後妻が自宅不動産にすでに居住していた場合、子2人などの他の相続人が退去を求めることはできませんので、法定相続分で共有名義になったとしても、一見問題がないかのように思われます。

しかし、他の相続人は、本来その不動産を持分に応じて利用できるはずであるのに利用できないことで、その不動産を独占している相続人に対して、持分に応じた賃料相当損害金を請求する権利を有します。また、持分については、相続人それぞれが自由に処分することができますので、自身の持分のみに担保を設定したり、自身の持分のみを売却することができてしまいます。結果として、相続人とは全く関係がない方との共有状態になる可能性があるだけでなく、悪質な業者の介入を招くおそれもあります。

詳しくはこちら

★共有名義の土地を相続したのですが、売却することはできますか?

★共有不動産の売却を希望していますが、他の共有者が同意しない場合にはどのようにすればいいですか?

もちろん、相続人同士の遺産分割協議の中で、相続人全員が、自宅不動産を配偶者(後妻)に相続させることで合意できれば問題ありませんが、【相続人全員の合意】という不確定要素があるため、確実に相続できるとは言えません。

さらに、共有状態のまま長期間放置していると、子や孫の世代で、その不動産の利用や処分について争うことになる恐れもあります。

そのため、配偶者の安心した生活や、将来の紛争を防止するためにも、しっかりと自宅不動産を承継する必要があります。

詳しくはこちら

★父が亡くなりましたが、自宅不動産以外に財産がありませんでした。どのように遺産分割をすればいいですか?

~関連記事~

★未成年の子どもと共有名義になった不動産を売却するには、どうしたらいいの?

★共有不動産が含まれる相続財産について、相続放棄した場合、他の共有者に対して贈与したことになるのでしょうか?

方法① 遺言書による相続とその注意点

配偶者に自宅を確実に相続させる方法として、「遺言書」を作成する方法が考えられます。自宅不動産 を配偶者に相続させるという内容で「遺言書」を作成しておけば、確実に配偶者に相続させることができます。

を配偶者に相続させるという内容で「遺言書」を作成しておけば、確実に配偶者に相続させることができます。

なお、配偶者に対する相続税については、取得した遺産の総額が、法定相続分相当額または1億6000万円までであれば、相続税が発生しないという税額軽減の制度があります。

このように、「遺言書」を作成していれば、

①確実に自宅不動産を配偶者に相続させることができる

②税務面でも相続税の税額軽減額が大きい

といったメリットがあります。そのため、自宅不動産を配偶者に承継する方法として、「遺言書」を作成しておく方法はとても有効です。

遺言書作成についてのまとめ記事はこちら

遺言書を作成して、財産を承継する場合、「遺留分」に注意が必要です。

「遺留分」とは、兄弟姉妹等以外の法定相続人に対して、最低限保障されている遺産取得分のことです。「遺留分」が侵害された相続人は、侵害した相続人に対して遺留分侵害額請求権を有します。

もしも、遺言書を作成して自宅不動産を配偶者に相続させたとしても、他の相続人の遺留分を侵害してしまう恐れがあります。配偶者に、遺留分侵害額を支払えるだけの十分な資金がある場合や、他の相続人にも、自宅不動産と同等の財産を相続させている場合には問題となりませんが、そのような対応が難しい場合には、ご自身がお亡くなりになった後に自宅不動産を売却せざるを得なくなるかもしれません。

~関連記事~

★父が作成した遺言書で、姉8割・私2割の遺産分配となっていました。遺留分は請求できますか?

方法② 生前贈与

配偶者に自宅を確実に相続させる方法として、「生前贈与」が考えられます。

しかし、以下の注意点がありますので、「生前贈与」を行う前に、十分に検討する必要があります。

生前贈与についてのまとめ記事はこちら

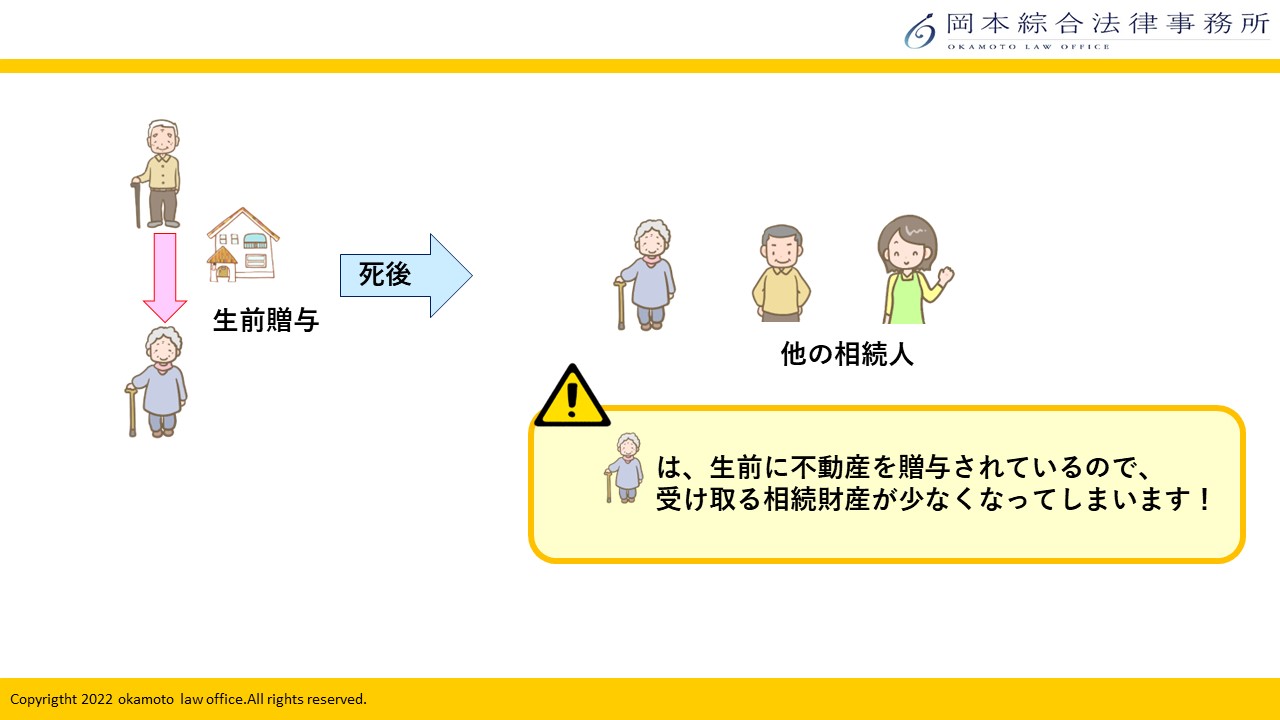

注意点❶ 「特別受益」に気を付けましょう!

「生前贈与」の場合、被相続人(亡くなった方)から生前に財産を贈与されたことにより特別に利益を受けたとして、特別受益とみなされる可能性があります。特別受益とみなされてしまうと、特別受益を受けた方の価額が、法定相続分から控除されることになります。(これを「特別受益の持戻し」といいます)。そのため、「生前贈与」によって、配偶者に事前に自宅不動産を承継させたとしても、相続開始後に受け取れる財産が少なくなってしまう可能性もあります。

~関連記事~

★遺留分を計算する際、特別受益はどう考慮されるの?特別受益とは?

注意点➋ 「遺留分」に気を付けましょう!

「遺留分」を計算する場合は、被相続人(亡くなった方)が相続開始時に有していた財産の価額に、生前贈与された財産の価額を加えて算定します。

遺留分を計算する際には、相続開始から10年以内にされた特別受益も含まれますので、生前の贈与が「遺留分」を侵害している場合には、遺留分侵害額請求を受けることがあります。

なお、遺留分の算定にあたっては、持戻し免除の意思表示があったとしても、計算式に加算されることになりますので、注意が必要です。

注意点➌ 税金の問題に気を付けましょう!

税務上の面からみると、「生前贈与」はおすすめできません。なぜなら、不動産の名義変更の際に課税される登録免許税が相続したときよりも高い税率で課税されるだけではなく、不動産の譲渡を受けたとみなされ、不動産取得税(※相続した場合には発生しません。)も課税されます。

税務上の面からみると、「生前贈与」はおすすめできません。なぜなら、不動産の名義変更の際に課税される登録免許税が相続したときよりも高い税率で課税されるだけではなく、不動産の譲渡を受けたとみなされ、不動産取得税(※相続した場合には発生しません。)も課税されます。

配偶者に対して贈与した場合の贈与税は、

・贈与税の年間基礎控除額110万円

・配偶者控除の特例の適用が受けられる場合の控除額2000万円

を限度額として課税されません。そのため、自宅不動産が2110万円以内であれば、贈与税を負担することなく配偶者に自宅不動産を承継することは可能です。

ただし、贈与税の配偶者控除には、婚姻期間が20年以上であること/同一の夫婦間では一度しか控除申請できないこと/対象の不動産に居住を継続する必要があること など一定の要件がありますので注意が必要です。

~関連記事~

【ちなみに・・・】

「生前贈与」を行っても、婚姻期間が20年以上の夫婦であれば、配偶者の相続分には原則として影響がありません。この場合、居住用不動産の遺贈又は贈与がされたときは、「特別受益の持戻し」の免除の意思表示があったものと推定されることとなります。これは、長年連れ添った夫婦については、持ち戻しの免除の意思があるのが通常であるという考えから設定された制度です。

まとめ

自宅不動産を配偶者に残すには、「遺言書」を作成することおすすめします。

「遺言書」による相続と「生前贈与」を比べた場合、「遺言書」による相続の方が登録免許税や不動産取得税が安くなりますし、相続税の税額軽減額の方が、贈与税の控除額よりも額が大きいため税務上のメリットもあり、「遺言書」による相続の方が合理的です。

もっとも、「遺言書」によって自宅不動産を配偶者に相続させることで、他の相続人の遺留分を侵害してしまう場合には、遺留分侵害額を支払えるだけの資金を準備しておく必要があります。

このように、自宅不動産の承継方法だけでなく、「遺言書」の書き方・遺留分侵害額請求への対応方法・事前準備 については、様々な事情を考慮する必要がありますので、専門家の判断が必要となる場合が多いです。

自宅不動産の承継方法等について、少しでも不安に感じることがあれば、専門家の意見を聞いて検討されることをおすすめします。

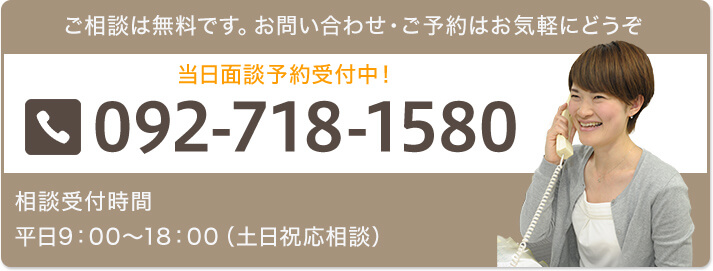

当事務所は、弁護士歴27年以上の弁護士が在籍しており、多くの専門性を要するご相談・ご依頼を受けてきました。机上の法律知識だけでは得られない、多数の相談や解決実績に裏付けられた実践的なノウハウを蓄積しております。

こういった経験から、遺言書の書き方はもちろん、生前贈与や遺留分など、相続全般について、皆様に最適なサポートを提供いたしますので、お悩みの方は是非一度、当事務所にご相談ください。

弁護士による相続・生前対策の相談実施中!

岡本綜合法律事務所では、初回相談は無料となっております。

「遺産分割でトラブルになってしまった」

「不安なので相続手続きをおまかせしたい」

「子どもを困らせないために相続対策をしたい」

「相続税対策として、生前贈与を考えている」

「認知症対策に家族信託を組みたい」

などのニーズに、弁護士歴25年の豊富な実績と、税理士及び家族信託専門士を保有している弁護士がお応えいたします。

お気軽にご相談ください。

LINEでも相談予約いただけます!

当事務所の特徴

1、天神地下街「西1」出口徒歩1分の好アクセス

2、税理士・相続診断士・宅地建物取引士(宅建士)の資格所持でワンストップサービス

3、相続相談実績300件以上

4、弁護士歴25年の確かな実績

5、初回相談は無料

遺産相続のメニュー

相続対策のメニュー

- 子どもがいない夫婦が、遺産を兄弟に渡したくない場合どうすればよいでしょうか?

- 遺産分割調停を行いたいです。流れを教えてください。

- 遺言書があっても遺留分を請求できますか?

- 父は再婚し、後妻がいます。父が亡くなった場合、後妻にも相続する権利はありますか?

- 連絡がつかない相続人がいます。 無視して遺産分割協議を進めることはできますか?

- 自宅を売却せずに、共有名義で相続する場合のメリット・デメリット

- 亡くなった父の後妻にも遺産を渡さなければなりませんか?相続分はどうなりますか?

- 前妻と後妻、それぞれに子どもがいる場合の相続のポイント

- 遺産相続権は長男・長女だけに認められた権利ですか?

- 遺言書によって、妻に「全財産」を相続させることはできますか?