親子間の金銭援助にも、贈与税はかかりますか?

目次

Q 私には、息子と娘がいます。

息子は就職し、結婚もしており、そろそろマイホームを購入するようです。娘は近いうちに結婚する

予定で、出産も控えています。

私は、息子に対して不動産購入費用を、娘の結婚・出産費用に対して資金援助をしたいと思っていま

す。

親子であっても、金額によっては贈与税がかかってしまうのでしょうか?

A 親子であっても、一定額を超える贈与に対しては、贈与税が発生します。

以下では、どのような場合に贈与税が発生するのか?贈与税を減らすことができる方法は?など、詳しく説明します。

贈与とは?

「贈与」とは、贈与者(財産をあげる方)が、無償で与えることの意思表示をし、受贈者(財産をもらう方)が、応じることによって成立する契約です。

贈与には、「負担付贈与」といい、「財産をあげる代わりに、老後の面倒をみてね。」と約束した場合のように、贈与を受ける側が、一定の義務を負う贈与の種類もあります。

このように、贈与は契約であり、あげる人ともらう人の意思の合致によって生じるものです。

正式に贈与の契約を締結していなくても、贈与と同じような経済的利益が生じた場合は、贈与税が発生する可能性があります。

贈与税について詳しく説明します!

贈与税における基礎控除

贈与税には「基礎控除」があります。年間110万円までの贈与であれば、贈与税はかかりません。

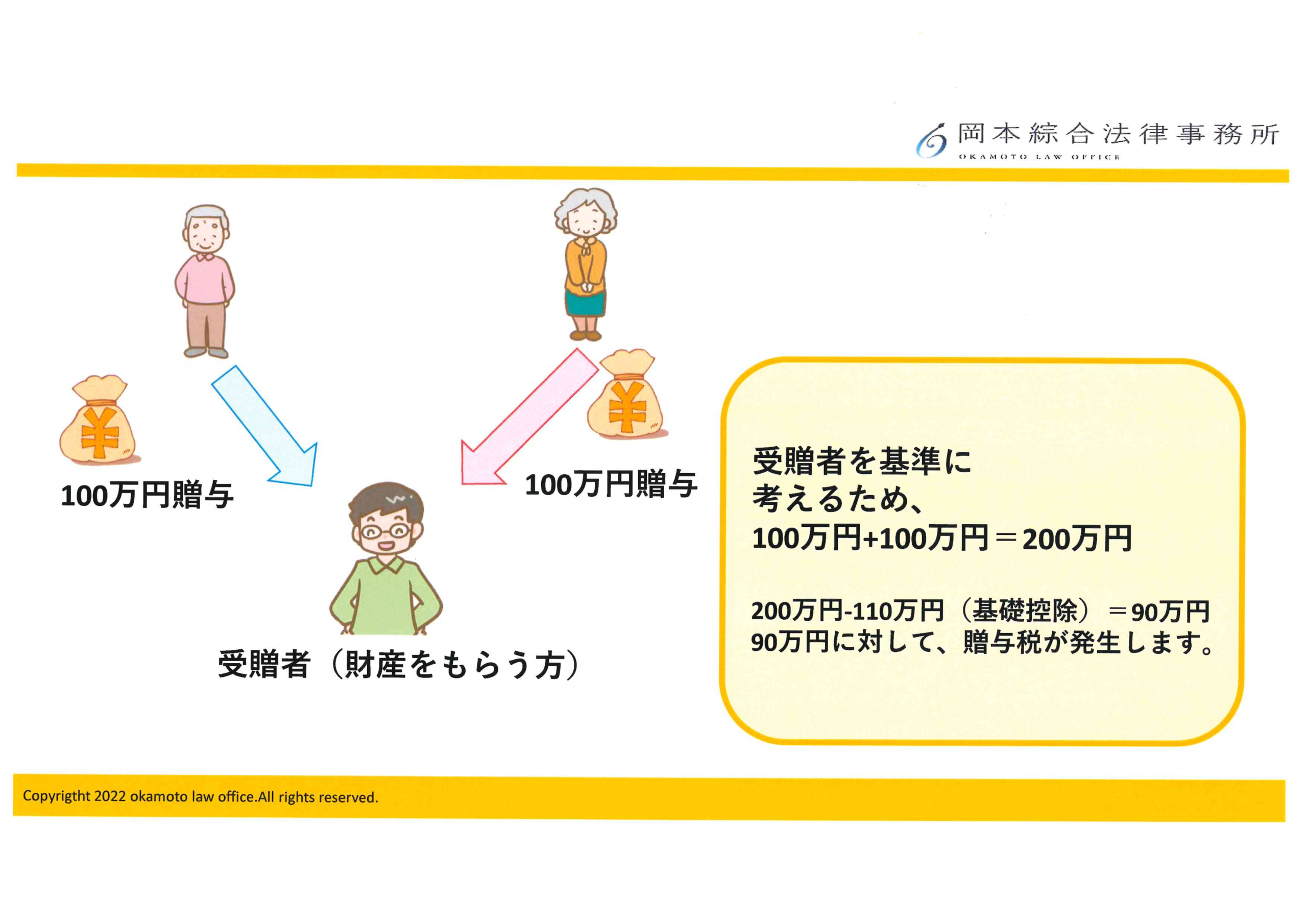

この「基礎控除」は、受贈者(財産をもらう方)を基準に考えます。つまり、誰からの贈与かは関係なく、受贈者(財産をもらう方)が、年間に受けた贈与額が110万円以下であれば、贈与額は非課税となり、110万円を超えると贈与額が発生するということです。

~詳しくはこちら~

【例】

父と母からそれぞれ100万円ずつ贈与を受け、年間合計200万円を受け取った場合

➡受贈者(財産をもらう方)が、受け取った金額は、基礎控除である110万円を超えているた

め、差額の90万円に対して贈与税が課されます。

贈与税がかからないもの

【生活費や教育費】

親は、子を扶養する義務を負っています。そのため、扶養義務を負っている方(親)が、生活費・

教育費に充てるために贈与した財産のうち、「通常必要と認められるもの」については、贈与税の課税

対象となりません。

ここでの「通常必要と認められるもの」は、子どもの需要・親の資力・その他一切の事情を勘案し

て、社会通念上適当と認められる範囲の財産です。

例えば、一人暮らしをしている大学生のために、親が毎月10万円程度を仕送りすることは、社会通

念上適当と言えます。その結果、年間の贈与合計額が110万円を超えたとしても、非課税となりま

す。

これに対して、毎月50万円~100万円を超えるような贈与がされると、高額であることから社会

通念上適当とは言えず、贈与税が課税される可能性があります。

注意点⚠

一見、「贈与」に見えない場合でも、贈与と同様の経済的状態が発生する場合は、贈与税が発生することがありますので、ご注意ください。

著しく安い金額で財産を譲り受ける場合

財産を、市場価格よりも著しく安い金額で買い受けると、その差額についての贈与があったと判断さ

れ、贈与税がかかる可能性があります。

金銭の貸付についての免除を受けた場合

親子間では、住宅購入のときや、生活が行き詰まっているときなどに、子どもに対してお金を貸し付

けることもあります。

このように、親が子どもに対して貸し付けた金銭について、「返さなくてもいいよ。」とすることは

珍しくないでしょう。これを法的に、「免除」といいます。

しかし、この「免除」は、贈与があったとみなされてしまうので、ご注意ください。金銭の免除を受

ければ、タダでもらったことと同じ利益状態になるからです。

生命保険金を受け取った場合

親が保険料を納付していた生命保険について、満期・解約などの原因で生命保険金が発生した場合、

それを子どもが受け取ってしまうと、贈与とみなされて、贈与税の対象となります。

ただし、ケガや病気などを理由に受け取った生命保険金は、対象にはなりません。

なお、親の死亡によって受け取った生命保険金は、「贈与税」ではなく、「相続税」の対象となりま

す。

親子間で利用できる贈与税の特例

基礎控除

まずは、前記でも説明した基礎控除です。年間110万円以下であれば、贈与税はかかりません。

~詳しくはこちら~

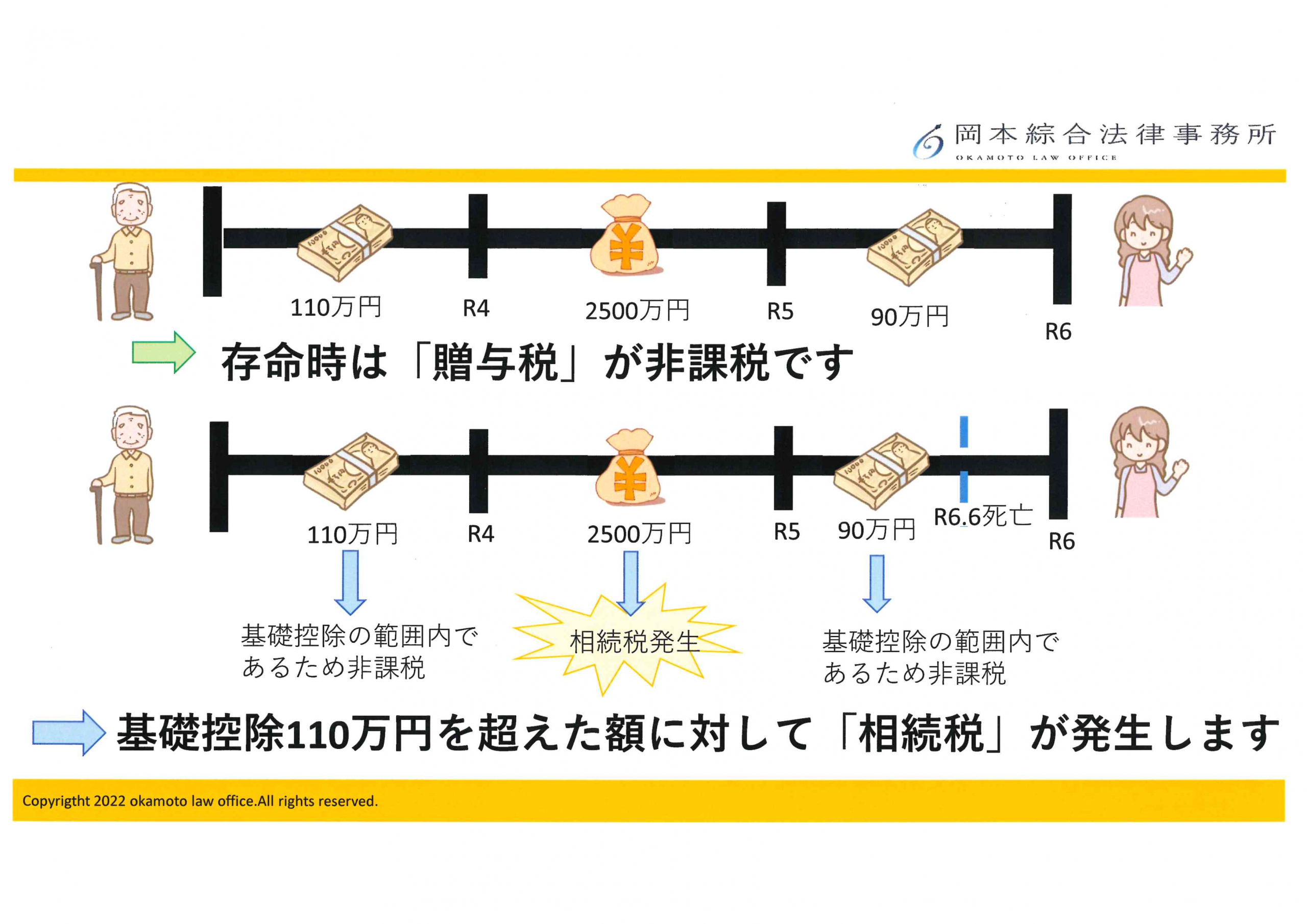

相続時精算課税制度

「相続時精算課税制度」とは、祖父母や親が、子などに贈与した財産について、一定の金額までであれば、非課税とすることができる制度です。しかし、このとき非課税となった額は、相続が発生した際に、相続税として精算されます。

「相続時精算課税制度」を選択すると、計2500万円までの財産については、贈与税を非課税とすることができます。

令和5年(2023年)の改正により、年間110万円の基礎控除が新たに設けられたので、令和6年(2024年)以降については、年間110万円以内であれば、相続税の申告・納付義務がありません。

したがって、「相続時精算課税制度」を選択して贈与した財産であり、かつ、年110万円の基礎控除の範囲を超える部分の金額については、相続時に相続税の対象財産に加算されることになります。

~関連記事~

なお、税務署は、受贈者(財産をもらう方)が、どの制度を選択したのか分かりません。したがって、自身が「相続時精算課税制度」を選択した場合は、きちんと税務署に届け出なければなりません。

贈与税の申告期限は、贈与を受けた年の翌年の2月1日~3月15日までです。「相続時精算課税制度」を選択し、贈与税を納める必要がない場合でも、贈与税の申告は行わなければなりませんので、ご注意ください。

住宅購入・教育・結婚・子育て

住宅購入・教育・結婚・子育てに関する贈与にも特例があり、非課税の範 囲内で高額の贈与を行うことが可能になります。

?住宅取得等資金の贈与?

自宅の新築や増改築に充てた費用について、親から子どもへ資金援助を行う場合、最大1000万

円が非課税となる制度です。

なお、耐震・省エネ・バリアフリー住宅 など、新築や増改築をする住宅用の家屋の性質ごとに、

非課税の金額が変わります。

~詳しくはこちら~

?教育資金の贈与?

親や祖父母から、30歳未満の子や孫に対して、教育資金を贈与する場合、受贈者一人あたり最大

1500万円が非課税となる制度です。

なお、塾や習い事(例:スポーツ、ピアノ)など、学校以外の教育にかかる支払いについては、5

00万円が限度となります。

この特例を受けるためには、教育資金の贈与を受ける方が、贈与専用の口座を開設する必要があり

ます。そして、金融機関を介して、非課税の申告書を提出します。

親や祖父母は、その専用口座に一括で入金します。そして受贈者(受け取った方)は、教育資金の

領収書などを金融機関に提出することで、非課税の手続きができます。

教育資金の一括贈与の特例は、令和8年(2026年)3月31日までの適用となりますので、

ご注意ください。

?結婚・子育て資金の贈与?

親や祖父母から、結婚・出産・子育て資金のために贈与を受けた場合、最大1000万円(※結婚

関連については300万円)が非課税となる制度です。

この特例を受けるためには、資金の贈与を受ける方が、贈与専用の口座を開設する必要がありま

す。そして、資金を支払った際には、領収書の提出が必要となります。

~関連記事~

? 生前贈与加算の加算の対象とならない贈与税の特例制度について

まとめ

今回の内容は、以下のとおりです。

① 正式に贈与の契約を締結していなくても、贈与と同じような経済的利益が生じた場合は、贈与税

が発生する可能性があります。

② 贈与税には「基礎控除」があり、年間110万円までの贈与であれば、贈与税はかかりません。

③ 「相続時精算課税制度」とは、祖父母や親が、子などに贈与した財産について、一定の金額ま

でであれば、非課税とすることができる制度です。しかし、このとき非課税となった額は、相続が

発生した際に、相続税として精算されます。

④ その他、住宅取得資金や教育資金など、贈与した資金の目的によって、贈与税が一部非課税とな

る制度があります。

これまでに説明したように、贈与税は、典型的な場面以外にも発生することがあり、安易に考えていると、無申告加算税が課される可能性があります。

また、適切な手続きを行うことで、節税することができ、資産を減らさないようにすることができます。

贈与税を多く払い過ぎないようにするためにも、税務・法務において、専門家の助力を得られることをおすすめします。

相続税に精通した税理士や、相続手続に精通した弁護士に、早期に相談をすることが重要です。

当事務所の弁護士は、弁護士歴26年以上の経験の上、税理士とのネットワークをもとに、様々な相続に関するご相談に対応してまいりました。

こういった経験から、相続全般について、法的観点のみならず税務面も踏まえて、皆様に最適なサポートを提供いたしますので、お悩みの方は、是非一度、当事務所にご相談ください。

弁護士による相続・生前対策の相談実施中!

岡本綜合法律事務所では、初回相談は無料となっております。

「遺産分割でトラブルになってしまった」

「不安なので相続手続きをおまかせしたい」

「子どもを困らせないために相続対策をしたい」

「相続税対策として、生前贈与を考えている」

「認知症対策に家族信託を組みたい」

などのニーズに、弁護士歴25年の豊富な実績と、税理士及び家族信託専門士を保有している弁護士がお応えいたします。

お気軽にご相談ください。

LINEでも相談予約いただけます!

当事務所の特徴

1、天神地下街「西1」出口徒歩1分の好アクセス

2、税理士・相続診断士・宅地建物取引士(宅建士)の資格所持でワンストップサービス

3、相続相談実績300件以上

4、弁護士歴25年の確かな実績

5、初回相談は無料

遺産相続のメニュー