親と同居していますが、家を相続して住み続けることはできますか?

目次

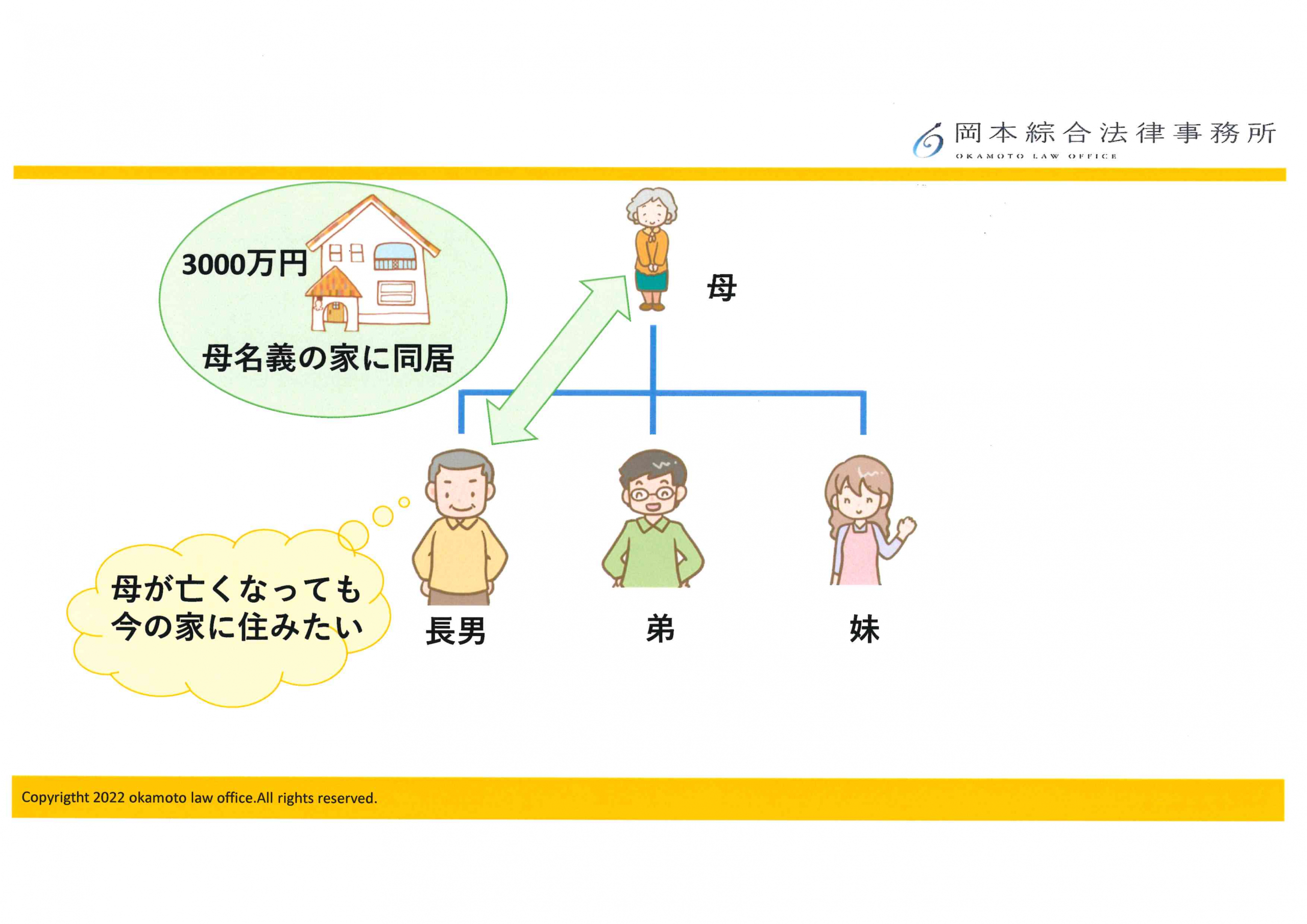

Q 私の家族は、母・弟・妹です。

弟と妹は、県外に住んでいますが、長男である私は、母名義の家で、母と一緒に住んでいます。

もし、母が亡くなったとしても、今の家を相続して住み続けることはできますか。家の価値は、

土地・建物合わせて3000万円です。

A 親と同居していたからといって、家を優先的に相続することができるわけではありません。

死後に、同居の親族が住み続けるには、

①事前に遺言書を作成してもらって相続する方法

②遺産分割協議で相続する方法

の2つが考えられます。

この際、遺言書の作成も遺産分割協議も大変だからと言って、相続人同士で平等に共有名義にするといった方法はおすすめできません。

以下では、家の名義を相続人同士で共有名義にする問題点を説明したうえで、住み続ける2つの方法と、その注意点等 について解説します。

なぜ共有名義ではダメなのか?

ご自宅を相続した際に、「他の相続人はみんなそれぞれ他の場所に住んでいるから、すぐにこの家に住む必要がないし、揉めたくないから、とりあえず共有名義にしておいて、今は私が住めばいいかな。」と思われるかもしれません。

確かに、親と同居していた家を、相続人で共有して相続することにすれば、一見平等に見えますし、その場で揉めることはないかもしれません。

しかし、共有名義にするということは、問題を先送りにしているに過ぎません。家を共有状態にするということは、その家に対して、相続人全員が権利を持っている状態になります。そうすると、以下のようなリスクが生じます。

【生じるリスク】

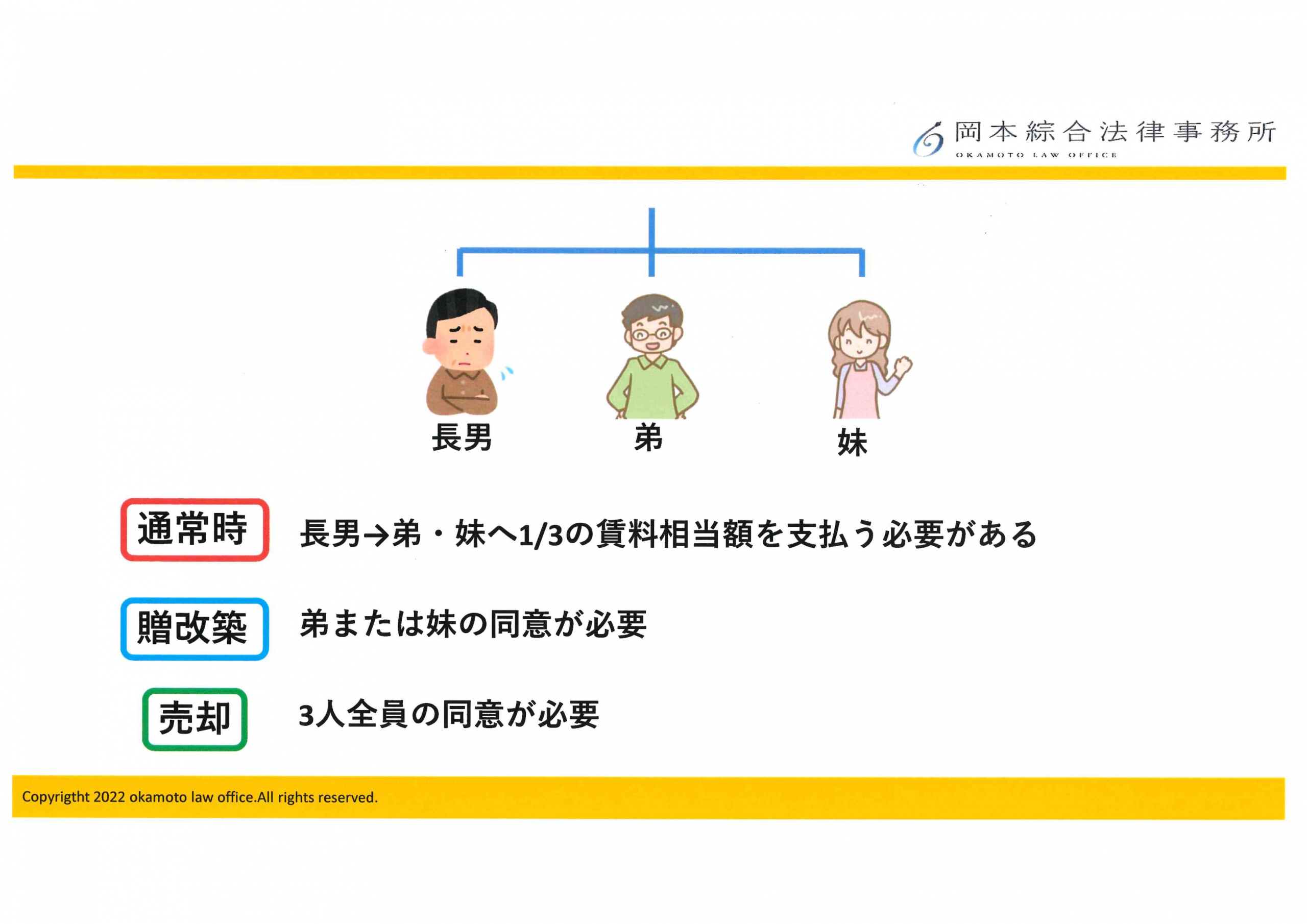

① 他の相続人と共有状態にある家に単独で住み続けた場合、他の相続人に対して、持分に応じた賃料相当額の不当利得金 ないし 損害賠償金の支払いが必要になること(最高裁判例平成12年4月7日判決)。

②家を増改築する場合や、賃貸に出す場合には、他の相続人の持ち分の価額に従い、その過半数の同意が必要になること(民法第252条本文)。

③ 家を売却したり、解体する場合には、他の相続人全員の同意が必要になること(民法第251条)。

本件のQ&Aの場合、母と同居していた長男が、そのまま家に住むことができても、弟・妹にそれぞれ持分1/3の賃料相当額を支払う必要が生じる可能性があります。また、その家を増改築等したい場合には、弟または妹の同意が必要となります。そして、家を売却する場合には、兄妹全員の同意が必要です。

たとえ、兄弟姉妹間の仲が良く、親の家を共有名義にして問題がない場合であっても、その兄弟姉妹が亡くなった場合、兄弟姉妹の持分は、その兄弟姉妹の相続人に相続されます。そうすると、さらに持分が細分化され、分割や管理・処分が難しくなります。このように、兄弟姉妹間で争いが生じないとしても、その子どもや孫との間で争いになるおそれがあります。

前記のとおり、親の家を相続人同士で共有名義にすることは、単なる問題の先送りに過ぎないのです。

当事者が増えれば増えるほど、問題は複雑化しますし、解決が困難になります。そのため、様々な問題が生じるおそれを防ぐため、共有名義ではなく、誰の所有にするのかを、きちんと話し合って明確にしておくことをおすすめしています。

あわせて読みたい>>

「共有名義の土地を相続したのですが、売却することはできますか?」

「共有不動産の売却を希望していますが、他の共有者が同意しない場合にはどのようにすればいいですか?」

事前に遺言書を作成してもらって相続する方法

親と同居する家を、共有名義ではなく、単独で所有したい場合には、遺言書を作成してもらう方法があります。

『親名義の家(土地も含む)を、同居している親族に相続させる。』という内容の遺言書を書いてもらうことで、親が亡くなった際に、その家の所有権を取得することができ、従来どおり住み続けることができます。

また、遺言書に記載してもらえれば、記載された相続人が、単独で相続登記をすることができる(=他の相続人の同意を得る必要がない)ことも利点の一つです。

⚠遺留分侵害額請求にご注意ください⚠

家以外にも、十分に親の遺産がある場合には問題ありませんが、親の遺産が家の

みである場合・他の遺産は少なく、親と同居する家の価額が自身の法定相続分を大

きく超える場合 には、他の相続人から『遺留分侵害額請求』をされるおそれがあ

ります。

『遺留分』とは、一定の法定相続人が最低限度取得できる遺産のことです(民法1042条)。『遺留分侵害額請求』とは、被相続人(亡くなった方)が、財産を特定の人に贈与・遺贈してしまった結果、他の相続人が最低限取得できるはずの遺産すら残っていない場合に、贈与や遺贈を受けた方に対して、最低限度認められた分の遺産を、金銭請求できる権利のことをいいます。

~詳しくはこちら~

? 父が作成した遺言書で、姉8割・私2割の遺産分配となっていました。どうにかなりませんか?

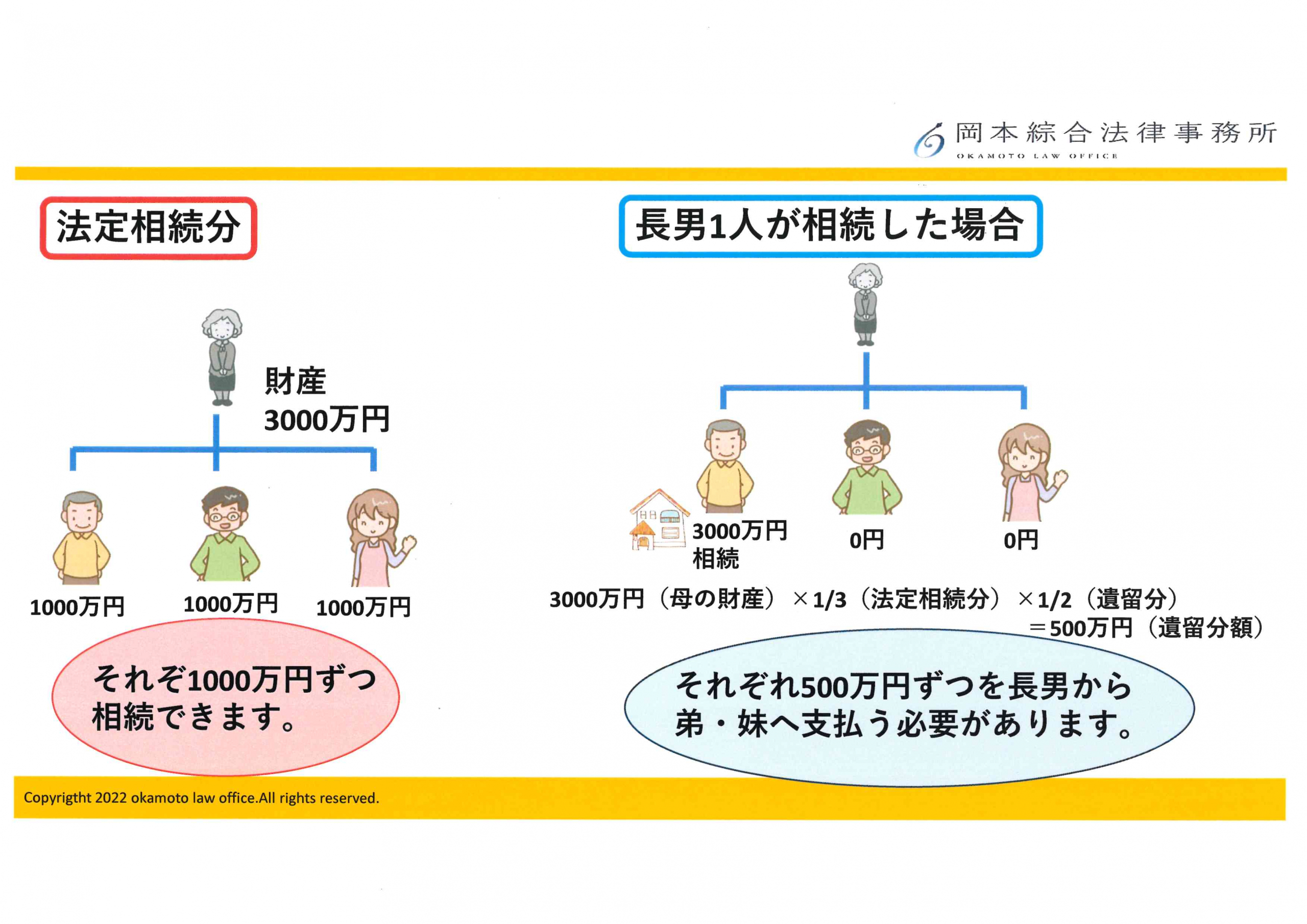

本件のQ&Aでは、相続財産が、自宅不動産(価額3000万円)のみの場合、本来の法定相続分にしたがうと、兄妹3人で1000万円ずつ相続するはずです。

しかし、家を長男に相続させる遺言書を、母が作成していた場合、弟・妹は遺留分(本来の相続分の1/2相当)を侵害されたことになります。

3000万円(母の財産)×1/3(法定相続分)×1/2(遺留分)=500万円(遺留分額)

そうすると長男は、弟・妹から遺留分侵害額の請求をされた場合には、弟・妹に対して、500万円ずつの合計1000万円を支払わなければなりません。

そのため、親に遺言書を作成してもらって、家を相続する際には、他の相続人からの『遺留分侵害額請求』に備えて、現金を準備しておくなど、対策が必要になります。

~関連記事~

? 「遺留分・遺留分侵害額請求」遺留分侵害額請求をされてしまった方へ

? 遺留分っていつまで請求できるの?期間制限があるって本当?

遺産分割協議を行って相続する方法

親と同居する家を、単独名義で所有する方法として、「遺産分割協議」によって相続する方法があります。

「遺産分割協議」とは、遺産をどのように分配するか(=誰がどの財産を相続するか)を相続人全員で話し合うことをいいます。

「遺産分割協議」の場合は、相続人全員が遺産の分割方法に納得し、合意すればよいので、財産を平等に分配する必要はありません。また、「遺産分割協議」の結果、相続することになった財産については、遺留分侵害額請求をされるおそれもありません。

極端な話、【被相続人が所有していた全ての財産は、長男1人で相続する】という内容であっても、全員が合意すれば可能ということです。

例えば、本件のQ&Aで、弟・妹が県外に住んでおり、2人とも親の家に住む必要がないから長男名義にしてもよいと納得してくれて、遺産分割協議書に、全員が署名・押印をすれば、長男は、単独で家を所有することができ、住み続けることができます。

~関連記事~

? 他の相続人と直接会わずに、遺産分割協議を進めたい!どうすればよいですか?

? 遺産分割協議書を自分で作る場合、必要な項目や注意すべきポイントを解説

⚠合意が得られなかった場合には、裁判所手続きが必要となります⚠

遺産分割調停・遺産分割審判

相続人の間で、合意が得られない場合には、裁判所での手続きが必要となります。

相続人同士の遺産分割協議で解決できなかった場合は、単独所有にすることができませんし、家庭裁判所において、遺産分割調停・遺産分割審判の手続きをとらなければなりません。

~詳しくはこちら~

? 遺産分割協議に応じない相続人がいる場合はどうしたら良いの?

共有物分割訴訟

遺産分割審判の結果、【家を法定相続分で共有とする】 との決定がなされた場合、前記記載のリスクが生じることになります。(詳しくはこちら)

共有状態を解消するためには、『共有物分割訴訟』を提起する必要があります。裁判所における共有物の分割方法としては、

?現物分割:財産そのものを相続人の人数分に切り分ける分割方法

?換価分割:不動産を売却し、売却代金を分ける分割方法

?代償分割:単独で所有権を取得したうえで、持分価格相当の金銭を支払う分割方法

の、3つの分割方法が存在し、必ずしも、家を単独で所有して住み続けるという結果が得られるとは限りません。

このように、家を単独で所有するまでには、かなりの時間がかかる可能性があることに注意が必要です。

~詳しくはこちら~

? 共有名義の土地を相続したのですが、売却することはできますか?

? 共有不動産の売却を希望していますが、他の共有者が同意しない場合にはどのようにすればいいですか?

代償金の支払い

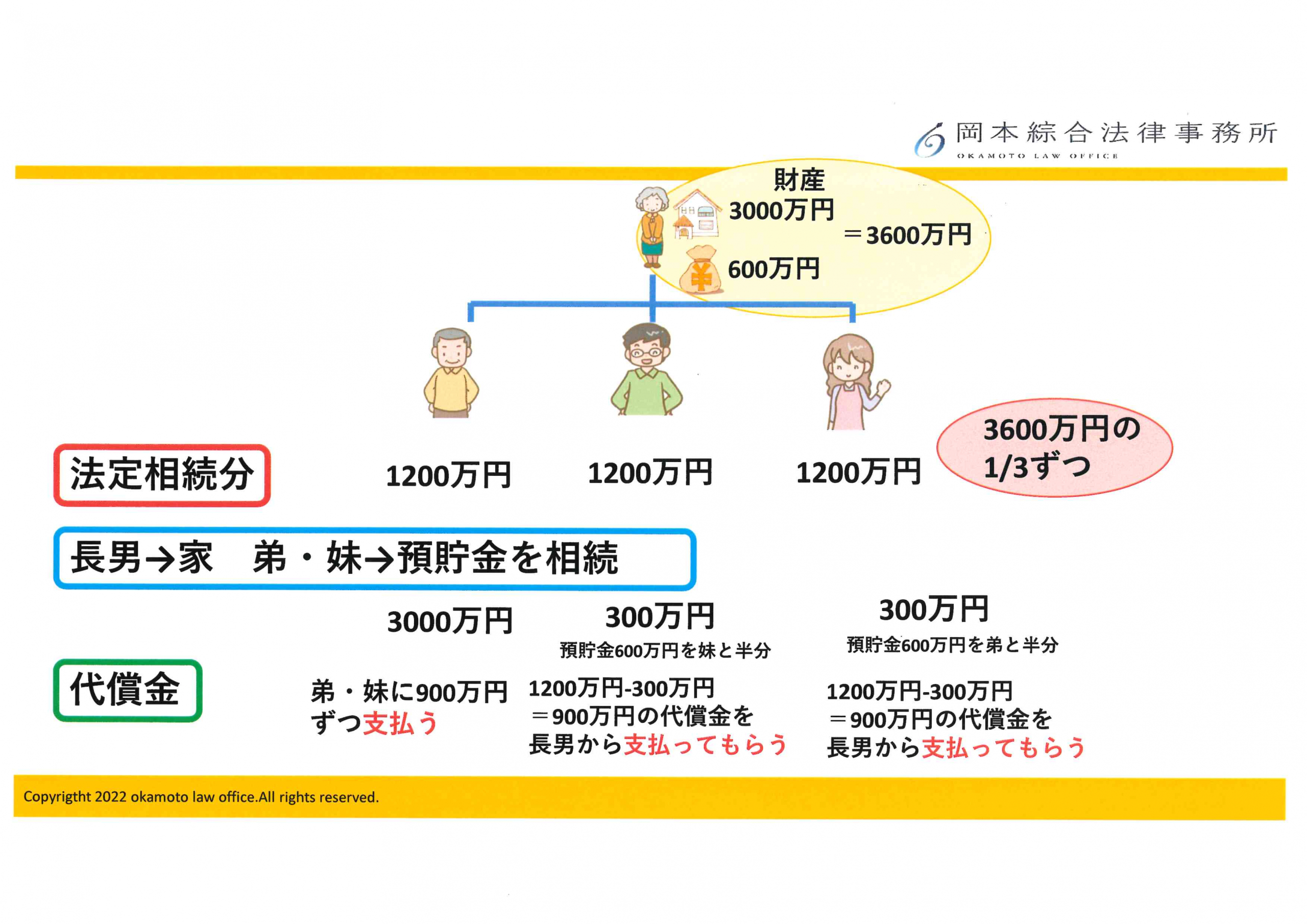

自分の相続分を超える額の財産を相続した場合、他の相続人に対して、代償金を支払うことが一般的です。

例えば、本件のQ&Aで、家以外に相続財産がなく、長男が3000万円の家を相続した場合は、長男の相続分である1000万円を超えて相続していますので、1000万円ずつを弟・妹に支払わなければなりません。

仮に、家以外に預貯金が600万円あるとします。

長男が家を相続し、弟・妹が預貯金を300万円ずつ平等に分けた場合は、兄妹全員の本来の相続分は3600万円の1/3である1200万円ですので、各900万円の代償金を弟・妹に支払う必要があります。

〈長男〉

家(3000万円)-弟・妹に支払う代償金(1800万円)=1200万円

〈弟〉

預貯金(300万円)+貰った代償金(900万円)=1200万円

〈妹〉

預貯金(300万円)+貰った代償金(900万円)=1200万円

このように、不動産を取得したことで、自身の法定相続分の額を超えてしまう場合には、他の相続人へ代償金を支払わなければなりません。

もし、代償金を用意できない場合には、単独所有をすることは出来ず、共有状態を維持・家を売却した後の売却代金を分割する といった方法を取ることになってしまいます。

そのため、遺産分割協議で不動産を相続したい場合は、代償金を準備する必要がありますので、ご注意ください。

~解決事例~

「不動産の処分方法について複数のシミュレーションを提示することで代償金を低額に抑えて有利な解決ができた事案」

その他の方法(生前贈与)

相続以外の方法で、親と同居する家に住み続けるには、生前に家を贈与してもらう方法があります。

例えば、本件のQ&Aでは、長男が生前に、母から家の贈与を受けていれば、その家は長男の所有となりますので、母が亡くなった後も住み続けることができます。

また、自宅不動産の評価額が2500万円以下の場合には、『相続時精算課税制度』を利用して、贈与税の負担なく、贈与することができます。

※『相続時精算課税制度』:2500万円までの贈与について贈与税が課税されず、2500万円を超える部分については一

律20%の相続税を納付することになる制度

この制度は、亡くなった後、相続税を計算する際に贈与税額が考慮されますが、相続税の基礎控除を超えない場合は、相続税・贈与税ともに課税されません。

~関連記事~

? 被相続人が生前贈与を行っていた場合、遺留分にどう影響するの?

⚠評価額によっては、贈与税が発生しますのでご注意ください⚠

本件のQ&Aでは、家の評価額が3000万円であるため、『相続時精算課税制度』を利用しても、110万円(※贈与税の基礎控除)と、2500万円(※贈与税の特別控除)を超える部分に対して、一律20%の贈与税が課税されます。

(3000万円-110万円-2500万円)×20%=78万円

(家の評価額-贈与税の基礎控除-贈与税の特別控除)×税率20%=課税額

また、生前贈与の場合は、相続の場合と比較して、登録免許税が高額になるだけでなく、不動産取得税(不動産価格の3/100)が課税されます。

~関連記事~

? 「贈与税」とは?「相続税」と「贈与税」はどちらが高いの?

⚠特別受益にご注意ください⚠

生前贈与には、『特別受益』の問題が生じます。相続開始から10年以内の生前贈与に関しては、

『特別受益』に該当する可能性があり、遺留分を算定する際の基礎財産に含まれます(民法第1044条)。

そのため、生前贈与してから10年以内に、贈与した方が亡くなって相続が開始した場合、遺留分侵

害額請求の対象となるので注意が必要です。

~詳しくはこちら~

? 遺留分を計算する際、特別受益はどう考慮されるの?特別受益とは?

相続税申告について

親と同居していた家を相続できたとして、次に気になるのが相続税申告です。

相続財産の額が、基礎控除の範囲内であれば、相続税の支払いは必要ありません。しかし、相続財産の額が、基礎控除の範囲を超える場合には、相続税申告が必要となります。

相続税法には、『小規模宅地等の特例』という制度が設けられており、不動産評価額を、一定の面積において最大80%まで減額することができます。

『小規模宅地等の特例』は、配偶者であれば無条件に適用されますが、同居の親族の場合、居住実態と相続税申告期限(相続開始から10か月)まで不動産を所有し、かつ、居住実態を維持していること が要件となります。

また、『小規模宅地等の特例』の適用を受ける場合には、相続税申告期限内に相続税申告をする必要があります。たとえ、相続財産が基礎控除内の金額になって、相続税が発生しないとしても、相続税の申告をしなければ特例を受けられず、相続税の課税対象となります。

なお、『相続時精算課税制度』を利用して、生前に自宅の贈与を受けていた場合には、『小規模宅地等の特例』を適用できませんので注意が必要です。

まとめ

前記のとおり、親と同居していたからといって、家を優先的に相続することはできません。そのため、同居の親族が親の家を相続して住み続けるには、

①事前に遺言書を作成してもらって相続する方法

②遺産分割協議で相続する方法

のどちらかで対応する必要があります。

事前に遺言書を作成してもらって相続する方法では、他の相続人からの遺留分侵害額請求に備える必要があること

遺産分割協議で相続する方法では、合意が得られない場合、裁判手続きを行わなければならず望んだ結果にならない可能性があること・代償金の支払いに備える必要があること

に、注意すべきです。

もちろん、今回の内容は、あくまで一例にすぎません。相続人の数や相続財産の範囲、相続人それぞれの考え方によって、状況は千差万別です。

どの遺産を相続したいのか、また、その遺産を相続するにあたってどのような準備が必要なのかは、個別具体的判断が必要となりますし、専門的な判断が必要となります。

そのため、少しでも相続に関して分からないことがあるときは、専門家にご相談されることをおすすめします。

弊事務所は、弁護士歴27年以上の弁護士が在籍しており、相続に関して、様々な手続きをサポートしてきました。机上の法律知識だけでは得られない、多数の相談や解決実績に裏付けられた実践的なノウハウを蓄積しており、スピーディーかつ適切なサポートを行うことができます。

こういった経験から、相続全般について、皆様に最適なサポートを提供いたします。お悩みの方は是非一度、当事務所にご相談ください。

弁護士による相続・生前対策の相談実施中!

岡本綜合法律事務所では、初回相談は無料となっております。

「遺産分割でトラブルになってしまった」

「不安なので相続手続きをおまかせしたい」

「子どもを困らせないために相続対策をしたい」

「相続税対策として、生前贈与を考えている」

「認知症対策に家族信託を組みたい」

などのニーズに、弁護士歴25年の豊富な実績と、税理士及び家族信託専門士を保有している弁護士がお応えいたします。

お気軽にご相談ください。

LINEでも相談予約いただけます!

当事務所の特徴

1、天神地下街「西1」出口徒歩1分の好アクセス

2、税理士・相続診断士・宅地建物取引士(宅建士)の資格所持でワンストップサービス

3、相続相談実績300件以上

4、弁護士歴25年の確かな実績

5、初回相談は無料

遺産相続のメニュー